Les fonds diversifiés, ou fonds mixtes, permettent d’investir dans plusieurs classes d’actifs financiers (actions, obligations, devises, etc.) et ainsi mieux répartir les risques supportés par l’investisseur.

Pour faire fructifier son épargne, il existe plusieurs solutions. La plus directe consiste à investir son argent en achetant soi-même un actif financier (par exemple une action) et en gérant son investissement dans le temps (conserver son action, en acheter une autre, la vendre). Cela peut être chronophage et nécessiter des connaissances et des accès à des marchés financiers que tout le monde n’a pas (ex. : prêter de l’argent à une entreprise asiatique qu’il ne connaît pas peut s’avérer hasardeux pour un épargnant européen). Il peut donc être plus efficace de placer son argent dans des fonds d’investissement gérés par des professionnels.

Parmi ces fonds, il existe des produits offrant des possibilités de diversification aux investisseurs, ce sont les fonds dits « diversifiés » ou « mixtes ». Que sont ces fonds ? Comment fonctionnent-ils ? Ou encore pourquoi peut-il être intéressant d’y investir ses économies? Autant de questions qu’un investisseur peut légitimement se poser. Voici donc quelques éléments de réponse à ces interrogations :

Qu’est-ce qu’un fonds mixte ?

Un fonds qui combine plusieurs classes d’actifs financiers. À la différence des fonds spécialisés dans une seule catégorie de produits financiers (ex. : les fonds actions qui n’investissent que dans les actions d’entreprises cotées en Bourse), un fonds est dit « diversifié » quand il est investi dans différentes catégories (ou classes) d’actifs financiers : actions, obligations, devises, marché monétaire, matières premières, etc. Tous ces actifs ne varient pas de la même façon dans le temps, leurs prix pouvant dépendre de facteurs différents.

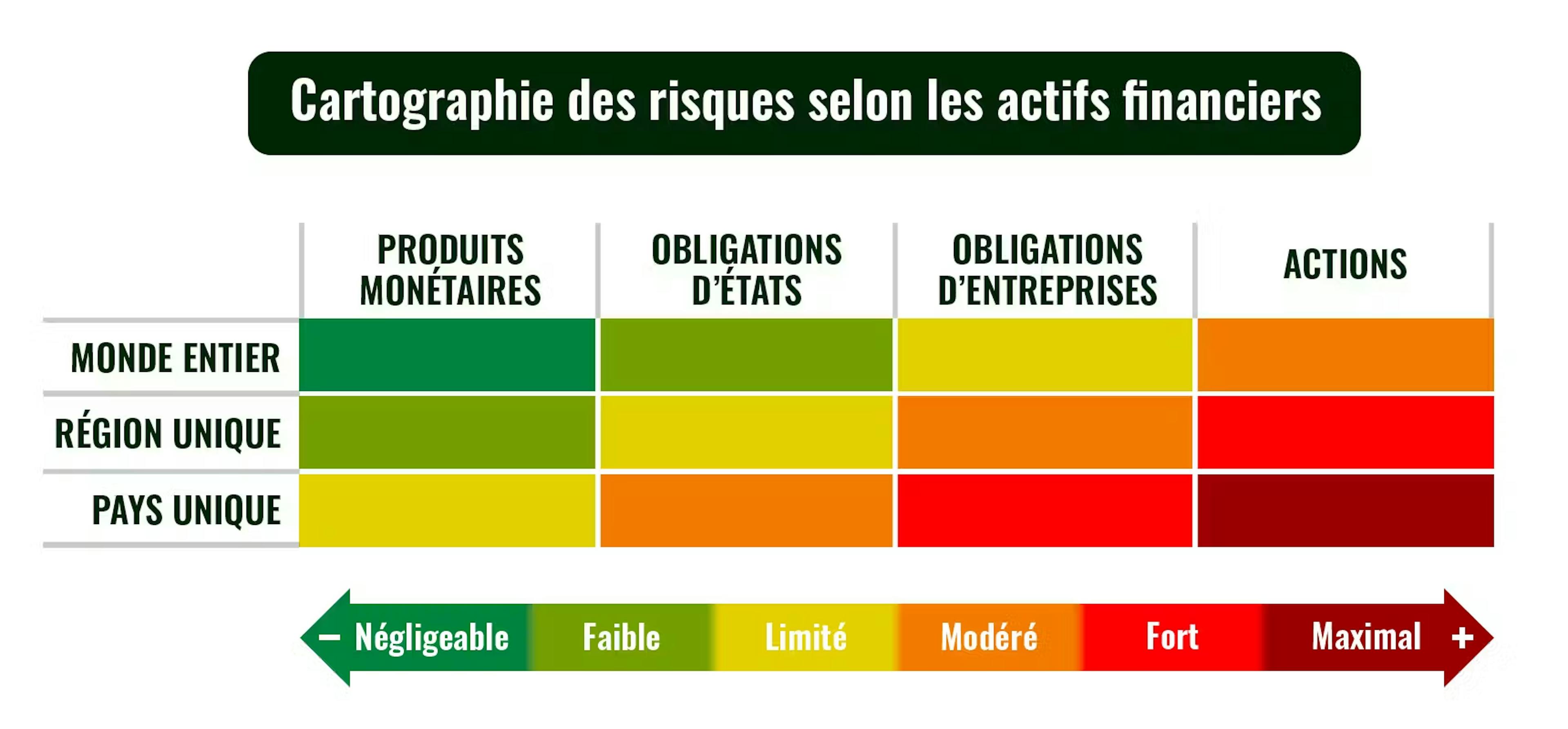

Ces fonds mixtes permettent ainsi de mélanger au sein d’un même portefeuille plusieurs actifs financiers présentant des risques différents :

des actifs au risque réputé faible : ce sont par exemple des produits monétaires, des emprunts à court terme émis par des entreprises sous la forme de billets de trésorerie, de certificats de dépôts, etc. Cette dette étant remboursable à court terme, elle présente un risque limité mais offre en contrepartie une rémunération peu élevée pour l’investisseur ;

des produits plus risqués : c’est le cas notamment des actions ou des matières premières, qui sont plus volatiles (i.e. qui présentent une ampleur plus forte des variations de prix), mais dont le potentiel de rendement est plus élevé.

Pourquoi investir dans un fonds mixte ?

Pour mieux gérer les risques. Les fonds mixtes répondent à un principe de base de la gestion de portefeuille qui consiste à « ne pas mettre tous ses œufs dans le même panier ». En multipliant le nombre et la nature des supports d’investissement, l’objectif est non seulement de rechercher le meilleur couple rendement/risque1 mais aussi, et surtout, de répartir les risques financiers.

En combinant des actifs plus ou moins risqués au sein d’un même portefeuille, l’investisseur cherche à limiter son risque de perte en capital. Quand les actifs risqués évoluent à la baisse, ce repli peut être compensé, partiellement ou totalement, par la hausse d’autres actifs dans le portefeuille. Par exemple, la perte en capital générée par une action pourra être compensée par les intérêts perçus d’une obligation. En somme, les fonds mixtes permettent d’atténuer les effets de la volatilité des actifs risqués.

Comment choisir le fonds mixte dans lequel investir ?

La stratégie de diversification implique de réaliser des arbitrages entre les différents supports d’investissement. Pour ce faire, vous devez évaluer votre profil d’investisseur, qui peut être prudent, équilibré ou dynamique.

C’est à partir de cet état des lieux de votre situation, votre âge, vos revenus, votre horizon de placement, votre appétence au risque et vos objectifs, que vous pourrez choisir le produit qui vous correspond le mieux allant des fonds à allocation défensive aux fonds offensifs.

Selon la catégorie de fonds mixtes, la répartition entre les classes d’actifs est différente. Un fonds mixte prudent comportera proportionnellement davantage d’actifs peu risqués que d’actifs risqués. Par exemple : 45% d’obligations d’État, 35% de produits monétaires, et 20% d’actions. À l’inverse, un fonds dynamique pourrait être investi à 20% en obligations d’entreprises, 40% en actions et 40% dans les matières premières.

Ce que propose Carmignac

Pour répondre aux différents besoins de ses clients désireux d’investir sur le long terme, Carmignac a développé une gamme de fonds mixtes. Pionnier dans ce domaine, Carmignac propose plusieurs produits s’appuyant sur une approche globale, flexible et complémentaire en termes d’actifs financiers et de stratégie.

Articles associés

Marchés des devises : Entre fluctuations et protections, les entreprises font leur change

Pourquoi et comment préparer sa retraite ?

Versements programmés : devenez maître de votre épargne

COMMUNICATION PUBLICITAIRE. Veuillez vous référer au KID/prospectus avant de prendre toute décision finale d’investissement. Ce document est destiné à des clients professionnels.

Le présent document ne peut être reproduit en tout ou partie, sans autorisation préalable de la Société de gestion. Il ne constitue ni une offre de souscription ni un conseil en investissement. Ce document n’est pas destiné à fournir, et ne devrait pas être utilisé pour des conseils comptables, juridiques ou fiscaux. Il vous est fourni uniquement à titre d’information et ne peut être utilisé par vous comme base pour évaluer les avantages d’un investissement dans des titres ou participations décrits dans ce document ni à aucune autre fin. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. Elles se rapportent à la situation à la date de rédaction et proviennent de sources internes et externes considérées comme fiables par Carmignac, ne sont pas nécessairement exhaustives et ne sont pas garanties quant à leur exactitude. À ce titre, aucune garantie d’exactitude ou de fiabilité n’est donnée et aucune responsabilité découlant de quelque autre façon pour des erreurs et omissions (y compris la responsabilité envers toute personne pour cause de négligence) n’est acceptée par Carmignac, ses dirigeants, employés ou agents.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Le rendement peut évoluer à la hausse comme à la baisse en raison des fluctuations des devises, pour les actions qui ne sont pas couvertes contre le risque de change.

La référence à certaines valeurs ou instruments financiers est donnée à titre d’illustration pour mettre en avant certaines valeurs présentes ou qui ont été présentes dans les portefeuilles des Fonds de la gamme Carmignac. Elle n’a pas pour objectif de promouvoir l’investissement en direct dans ces instruments, et ne constitue pas un conseil en investissement. La Société de Gestion n'est pas soumise à l'interdiction d'effectuer des transactions sur ces instruments avant la diffusion de la communication. Les portefeuilles des Fonds Carmignac sont susceptibles de modification à tout moment.

La référence à un classement ou à un prix ne préjuge pas des classements ou des prix futurs de ces OPC ou de la société de gestion. La durée minimum de placement recommandée équivaut à une durée minimale et ne constitue pas une recommandation de vente à la fin de ladite période.

Morningstar Rating™ : © Morningstar, Inc. Tous droits réservés. Les informations du présent document : -appartiennent à Morningstar et / ou ses fournisseurs de contenu ; ne peuvent être reproduites ou diffusées ; ne sont assorties d'aucune garantie de fiabilité, d'exhaustivité ou de pertinence. Ni Morningstar ni ses fournisseurs de contenu ne sont responsables des préjudices ou des pertes découlant de l'utilisation desdites informations.

La décision d’investir dans le(s) fonds promu(s) devrait tenir compte de toutes ses caractéristiques et de tous ses objectifs, tels que décrits dans son prospectus. L’accès au Fonds peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Le présent document ne s’adresse pas aux personnes relevant d’une quelconque juridiction où (en raison de la nationalité ou du domicile de la personne ou pour toute autre raison) ce document ou sa mise à disposition est interdit(e). Les personnes auxquelles s’appliquent de telles restrictions ne doivent pas accéder à ce document. La fiscalité dépend de la situation de chaque personne. Les fonds ne sont pas enregistrés à des fins de distribution en Asie, au Japon, en Amérique du Nord et ne sont pas non plus enregistrés en Amérique du Sud. Les Fonds Carmignac sont immatriculés à Singapour sous la forme d’un fonds de placement de droit étranger réservé aux seuls clients professionnels. Les Fonds ne font l’objet d’aucune immatriculation en vertu du US Securities Act de 1933. Le fonds ne peut être proposé ou vendu, directement ou indirectement, au bénéfice ou pour le compte d’une « US person » au sens de la réglementation S américaine et du FATCA. Les risques et frais relatifs aux Fonds sont décrits dans le KID (Document d’informations clés). Le KID doit être tenu à disposition du souscripteur préalablement à la souscription. Le souscripteur doit prendre connaissance du KID. Les investisseurs peuvent perdre tout ou partie de leur capital, attendu que les Fonds n’offrent pas de garantie de capital. Tout investissement dans les Fonds comporte un risque de perte de capital.

Carmignac Portfolio désigne les compartiments de la SICAV Carmignac Portfolio, société d’investissement de droit luxembourgeois conforme à la directive OPCVM. Les Fonds sont des fonds communs de placement de droit français conformes à la directive OPCVM ou AIFM. La société de gestion peut décider à tout moment de cesser la commercialisation dans votre pays.

En Suisse : Le prospectus, KID, et les rapports annuels des Fonds sont disponibles sur le site www.carmignac.com/fr-ch

et auprès de notre représentant en Suisse (Switzerland) S.A., Route de Signy 35, P.O. Box 2259, CH-1260 Nyon. Le Service de Paiement est CACEIS Bank, Montrouge, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 5 intitulée "Résumé des droits des investisseurs".En France : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.com/fr-fr, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 5 intitulée "Résumé des droits des investisseurs".

Au Luxembourg : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.com/fr-lu, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 5 intitulée "Résumé des droits des investisseurs".

Pour Carmignac Portfolio Long-Short European Equities : Carmignac Gestion Luxembourg SA, en sa qualité de Société de gestion de Carmignac Portfolio, a délégué la gestion des investissements de ce Compartiment à White Creek Capital LLP (immatriculée en Angleterre et au Pays de Galles sous le numéro OCC447169) à compter du 2 mai 2024. White Creek Capital LLP est agréée et réglementée par la Financial Conduct Authority sous le numéro FRN : 998349.

Carmignac Private Evergreen désigne le compartiment Private Evergreen de la SICAV Carmignac S.A. SICAV – PART II UCI immatriculée au RCS du Luxembourg sous le numéro B285278.