La «renta» regresa a la «renta fija», pero ¿qué pasa con la parte «fija»?

Carmignac’s Note

![[Management Team] [Author] Thozet Kevin](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Thozet-Kevi.png?auto=format%2Ccompress&fit=fill&w=3840)

«Priorizamos los segmentos de renta fija que presentan asimetrías.»

En los dos últimos años, se ha multiplicado la rentabilidad en todos los segmentos de la renta fija. Las rentabilidades de la deuda pública core ya no son negativas, los rendimientos de los bonos de mercados emergentes se han duplicado (pasando del 4,5% a casi el 9%) y los de los índices europeos de alto rendimiento se han triplicado al escalar desde el 2,3% a más del 7%. En este momento, las rentabilidades se han estabilizado en estos elevados niveles.

La «renta» vuelve a la «renta fija»

El incremento de las rentabilidades de los bonos implica que el carry1 de nuevo se ha convertido en un catalizador esencial para la renta fija. Se trata de un buen augurio para el mercado, ya que a largo plazo el principal factor que contribuye a la rentabilidad de un bono es su yield, esto es, siempre que se mitiguen incidencias de crédito, que es precisamente el trabajo de los gestores activos. Esto es especialmente cierto ahora que el carry – más que la compresión de los diferenciales2 – es el principal catalizador de la rentabilidad. Cuanto más tiempo sigan los diferenciales donde están, más tiempo habrá para aprovechar oportunidades atractivas.

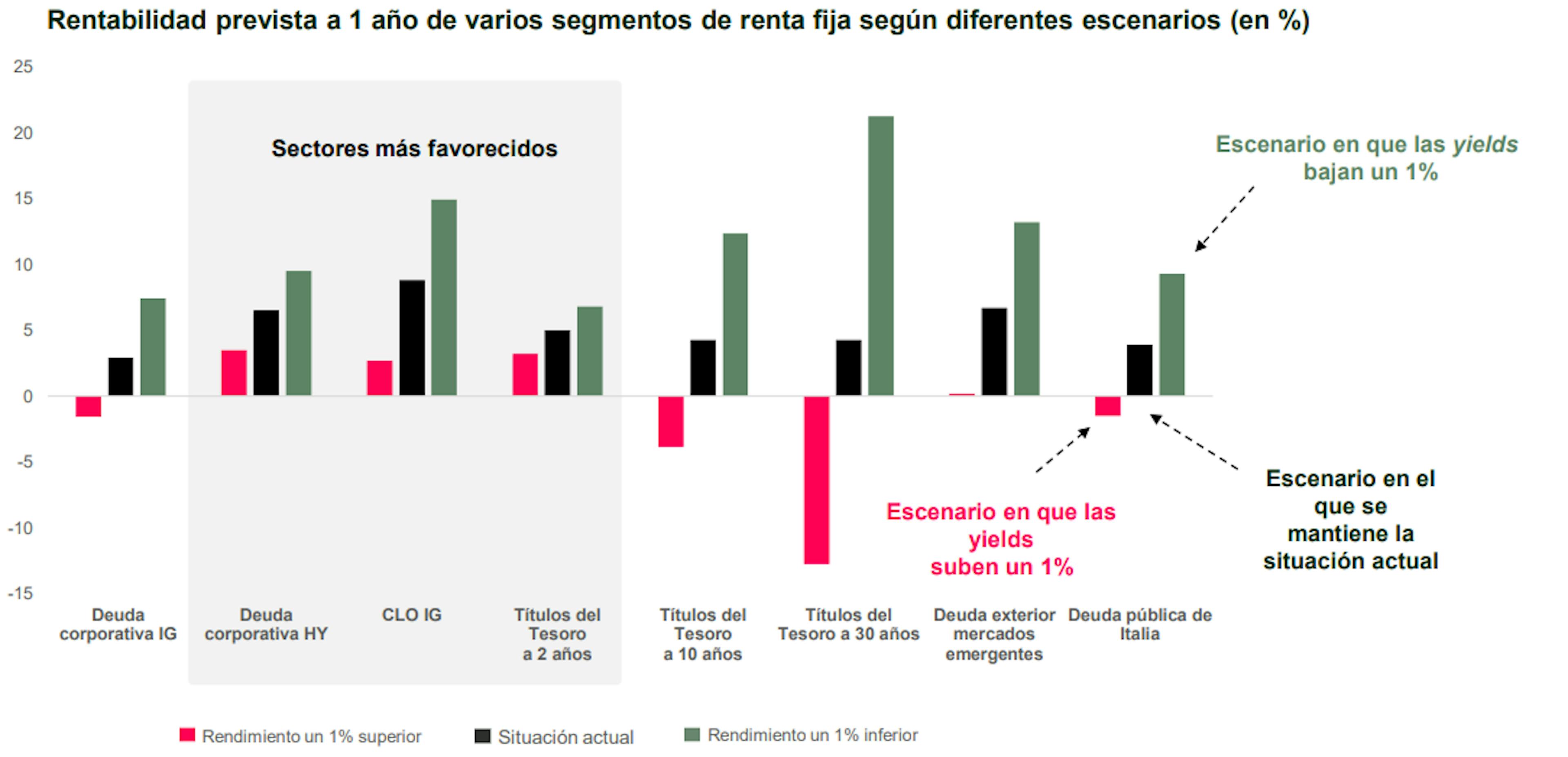

Por tanto, la pregunta es: si la situación actual cambia y los mercados de renta fija no proporcionan el rendimiento «prometido» (como ilustran las barras negras del gráfico anterior), ¿qué cabe esperar que ocurra y cuál sería el impacto en los mercados de renta fija?

¿Ha vuelto la «renta fija» a ser «fija»?

Nuestro escenario económico central contempla una aceleración de la recuperación económica en China y que la economía estadounidense siga resistiendo, lo que probablemente avala la idea de un aterrizaje suave del ciclo económico mundial en los próximos seis meses, un entorno especialmente favorable para los mercados de renta fija.

Los dos principales riesgos para este escenario son: que la inflación sorprenda al alza, lo que empujaría también al alza los tipos de interés al revisar los participantes del mercado sus expectativas para la desinflación y la política monetaria; o que el crecimiento del PIB se ralentice de forma brusca, lo que provocaría una caída de los tipos de interés, sobre todo teniendo en cuenta que los tipos de interés reales son ahora sumamente restrictivos. Ambos escenarios están reflejados en las barras rojas y verdes del gráfico anterior.

Es interesante observar que, en el ámbito de la renta fija, nuestro modelo, sencillo pero realista, muestra que algunos segmentos ofrecerían rentabilidades positivas en los tres escenarios. Los mercados de deuda corporativa que ofrecen rendimientos atractivos, el crédito estructurado y la deuda pública a corto plazo son especialmente atractivos y, por tanto, desempeñan un papel decisivo en nuestra asignación.

Ahora que la «renta» ha regresado a la «renta fija», los inversores no deben preocuparse sobre si el entorno será más «fijo» en lo que respecta a los tipos de interés.

La teoría que subyace a nuestra evaluación

Emplear un modelo basado en hipótesis simples puede ayudarnos a determinar la trayectoria de rentabilidad prevista de una inversión en renta fija. La rentabilidad prevista de un instrumento de renta fija puede subdividirse en dos componentes:

- El componente de carry, que depende de la rentabilidad ofrecida por el bono.

- El componente del precio, que es una función de la tendencia en la rentabilidad de los bonos (en igualdad de condiciones, la subida del rendimiento de un bono tiene un impacto negativo en su precio, mientras que la caída del rendimiento de un bono impacta positivamente en el precio).

Así, a medio plazo, digamos un año, podemos calcular la ganancia o la pérdida de cada componente.

Tomemos el ejemplo hipotético de un índice de deuda pública italiana.

Un índice de deuda pública italiana que actualmente tiene una rentabilidad del 4% y una duración modificada de 5,4.

- Escenario central: el bono ofrece un carry del 4% a 1 año.

- Escenario alternativo 1: la rentabilidad de los bonos sube un 1%. El rendimiento sería del 4% para el componente de carry y del -5,4% para el componente del precio, dando lugar a un -1,4%.

- Escenario alternativo 2: la rentabilidad de los bonos cae un 1%. El rendimiento sería del 4% para el componente de carry y del 5,4% para el componente del precio, dando lugar a un 9,4%.

1Carry: El carry puede definirse como el dinero que un inversor ganará manteniendo un bono en cartera después de tener en cuenta el coste de financiación. El carry es un parámetro que indica a los inversores cómo y en qué medida actuará el tiempo a su favor (¡o en su contra!).

2Diferencial: Los gestores de renta fija estudian los diferenciales de rentabilidad entre distintos tipos de bonos para comparar las primas de riesgo. Cuando los diferenciales entre la deuda pública y la deuda corporativa se estrechan, significa que la prima de riesgo entre los bonos corporativos y la deuda púbica está disminuyendo. Por ejemplo, el diferencial de crédito entre un bono del Tesoro con vencimiento a diez años y una rentabilidad del 5%, y un bono corporativo a diez años con un rendimiento del 7% es de 200 puntos básicos.