¿Se puede tener razón demasiado pronto?

Carmignac’s Note

«Un sesgo de calidad en la selección de acciones parece el mejor enfoque para conseguir una asimetría.»

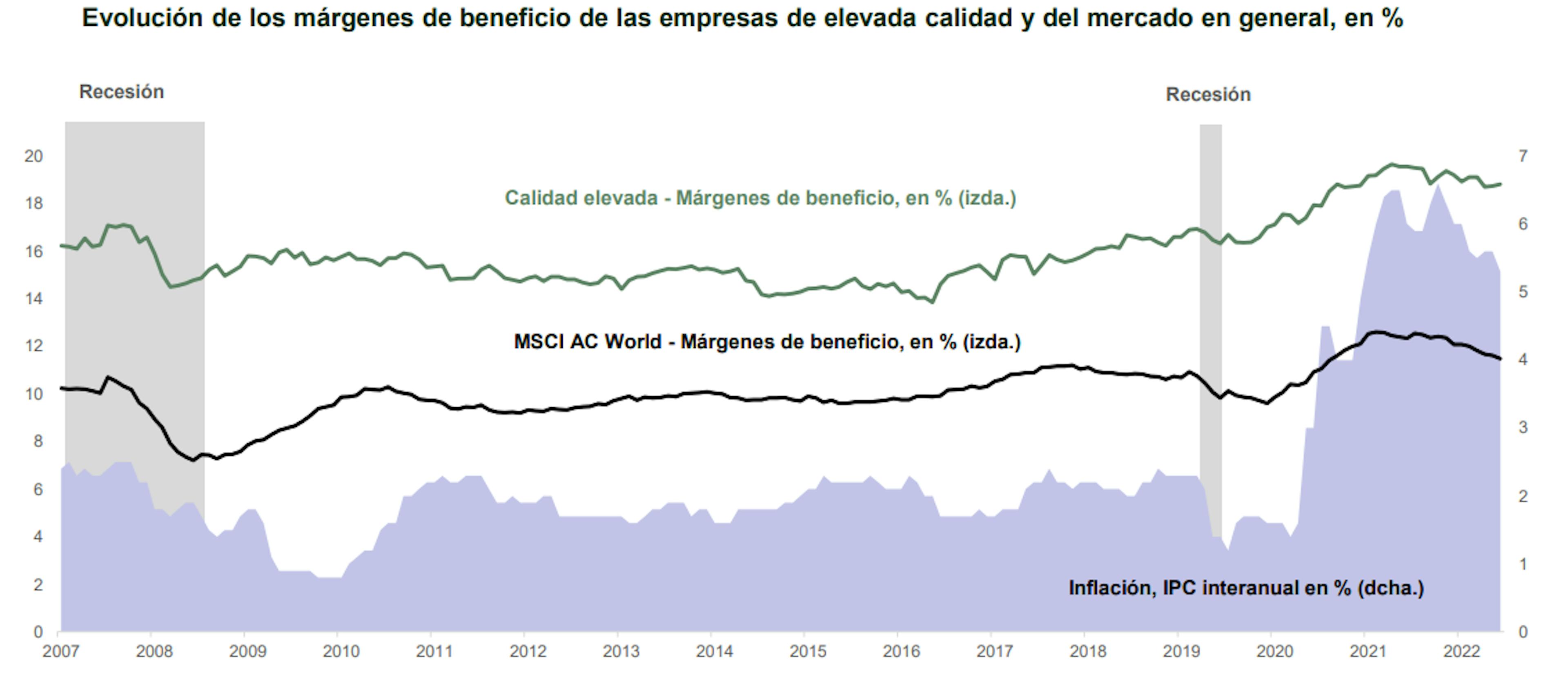

Fuente: Carmignac, Bloomberg, a Junio de 2023

Los mercados de renta variable entraron en territorio alcista en junio, con un rebote superior al 20% desde el mínimo de octubre. El rebote se vio favorecido por un hipotético giro de la política monetaria de la Fed ante el repunte de la inflación subyacente el pasado otoño, y apuntalado por una mayor actividad de los inversores (minoristas) que se han subido al carro de la dinámica alcista de este año. Esta coyuntura ha propulsado los índices bursátiles a máximos de uno y hasta de varios años.

El corolario de la senda de desinflación ha dibujado un techo para los tipos de interés a largo plazo, lo que a su vez ha respaldado la valoración de los mercados de renta variable como catalizador de la rentabilidad. De hecho, la inversión de la curva1 de tipos de interés1 ha amortiguado el «clásico» impacto del endurecimiento monetario2 en los mercados de renta variable. La resistencia de la economía, aparejada con la capacidad de fijación de precios de las empresas, ha proporcionado una amplitud adicional al repunte, y este año se ha incorporado otro catalizador de la rentabilidad: los beneficios corporativos.

Esto ha tenido múltiples repercusiones. La curva de tipos de interés1 es la más invertida de los últimos 40 años. Sin embargo, la segunda mitad del año podría ser distinta, puesto que los efectos del endurecimiento monetario y presupuestario2 están frenando el crecimiento económico en el mundo desarrollado. Por otra parte, el posicionamiento de los inversores dista actualmente de niveles anémicos, con un perfil rentabilidad/riesgo aparentemente más simétrico en los mercados de renta variable. En este entorno, priorizamos las empresas de calidad que presentan una serie de atributos atractivos. Estas compañías se benefician de márgenes de beneficio más elevados que, además, suelen ser mucho más estables a lo largo del tiempo. Y su capacidad para mantener la cuota de mercado y la estabilidad de su base de clientes proporciona cierta protección al margen de beneficios. Se trata de una característica muy valiosa tras un periodo de reducción de los volúmenes de venta y subida de los precios. De hecho, de cara al futuro, una de las cuestiones clave para los inversores en renta variable es cómo afectarán al gasto la desinflación y la ralentización económica, ante el riesgo de que las guerras de precios presionen los márgenes a la baja.

Las empresas de calidad también tienden a mostrar un menor riesgo de solvencia, y la calidad del balance de una compañía cuenta todavía más cuando aumenta el coste del capital (como es el caso actualmente).

Aunque es cierto que estas empresas son más proclives a una compresión de la valoración. Lo que se sigue echando en falta en la situación actual es un enfriamiento del mercado laboral, así como unas señales más tangibles de desaceleración económica. Pero ambas variables se encuentran en camino, lo que supondrá un empujón adicional para los valores de calidad a medida que disminuya la presión alcista sobre los tipos de interés. Además, con el grueso de las subidas de tipos de interés ya superado, los beneficios deberían regresar al centro de atención, más si cabe con el arranque de la temporada de resultados del segundo trimestre.

Ya reza el dicho3 que “los inversores han perdido mucho más dinero preparándose para las correcciones, o al tratar de anticiparlas, que en las propias correcciones”. A medida que nos adentremos en una fase de volatilidad del mercado, la implementación de un sesgo de calidad en la selección de renta variable parece el mejor enfoque para buscar una asimetría.

1Curva de tipos: una curva de tipos de interés es una representación gráfica de los tipos de interés de los bonos con calidad crediticia similar, pero con diferentes fechas de vencimiento.

2Endurecimiento monetario: es cuando los bancos centrales pretenden frenar el recalentamiento de la economía —lo que a su vez puede hacer subir la inflación— mediante una combinación de tipos de interés más altos y menores inyecciones de liquidez en el mercado.

3Peter Lynch

![[Management Team] [Author] Thozet Kevin](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Thozet-Kevi.png?auto=format%2Ccompress&fit=fill&w=3840)