La philosophie de Carmignac Investissement repose sur un principe simple : identifier, partout dans le monde, des entreprises à la croissance rentable, à un prix raisonnable.

Si certaines de ces opportunités se trouvent parmi les grandes histoires de croissance déjà reconnues, nous choisissons également d’explorer au-delà des sentiers battus, en recherchant des sociétés moins connues, offrant diversification, rentabilité et valorisations attractives.

Carmignac Investissement emprunte délibérément cette voie moins fréquentée à travers trois approches complémentaires :

- Passer au crible des chaînes de valeur à croissance structurelle,

- Exploiter des opportunités sous-estimées au sein des marchés émergents,

- Investir dans des petites et moyennes capitalisations (SMID) aux fondamentaux solides.

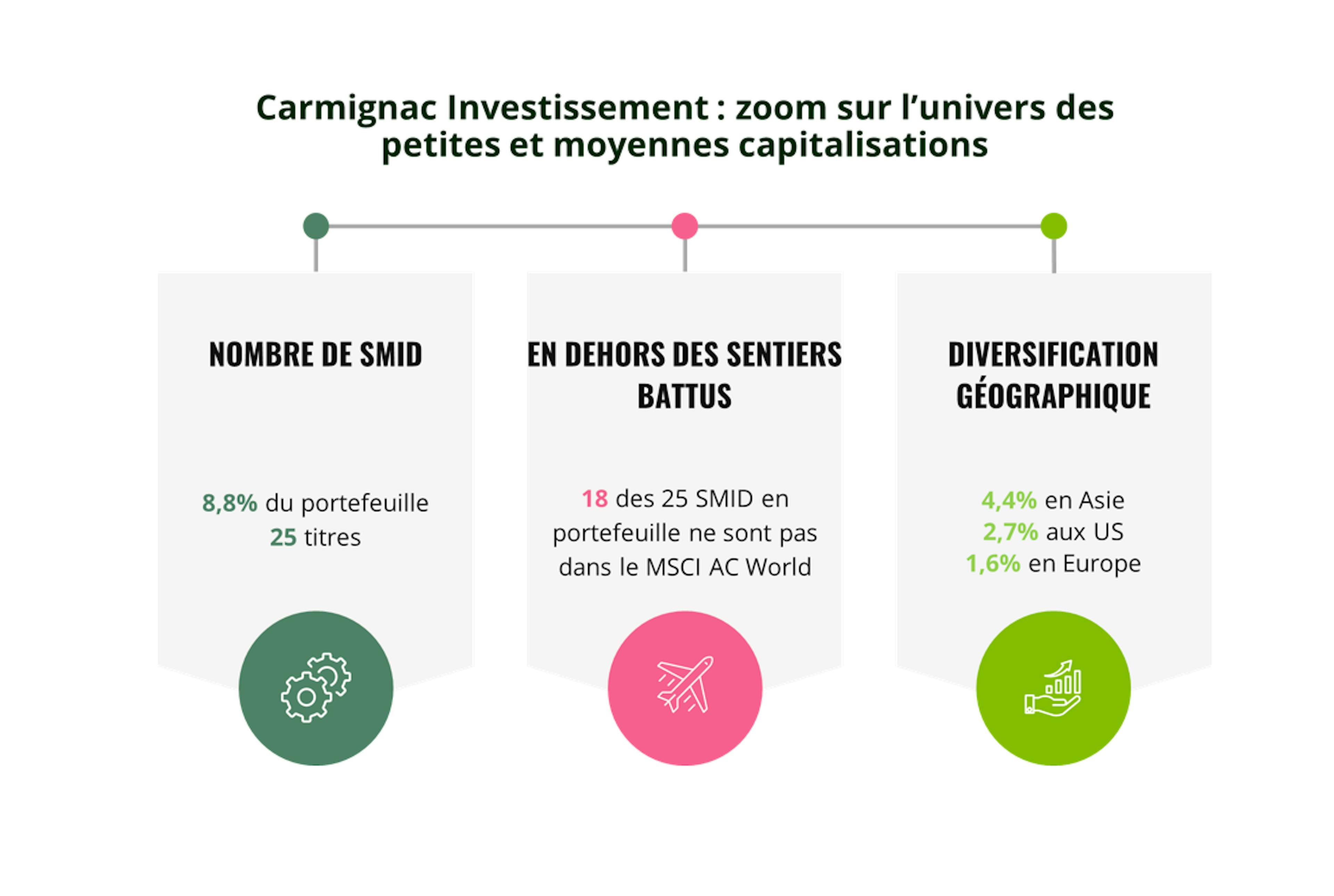

Ce premier article d’une série en trois volets met en lumière cet univers spécifique : celui des sociétés de petite et moyenne capitalisation (SMID), qui représentent aujourd’hui 9% du portefeuille1. C’est un univers où innovation, positionnement de niche et valorisations séduisantes se conjuguent souvent pour créer des opportunités d’investissement puissantes et durables.

Pour Kristofer Barrett, gérant du fonds Carmignac Investissement, cet accent porté sur les SMID de qualité constitue une caractéristique distinctive de la stratégie du fonds.

Au cœur des niches de croissance

En nous concentrant sur les petites et moyennes entreprises, nous débloquons l'accès à :

Des opportunités de croissance locale et idiosyncratique à travers des leaders régionaux dotées d’une expertise de niche.

Exemple : Jumbo (Grèce)2, enseigne de distribution spécialisée dans les jouets, les articles de maison, et les produits saisonniers illustre bien ce type d’investissement. L’entreprise affiche des fondamentaux solides (forte génération de trésorerie et absence de dette) et bénéficie d’un réseau de magasins, présent en Grèce et dans plusieurs pays voisins. Sa valorisation attractive (6,8x le ratio cours/bénéfices attendu sur l’année à venir), combinée à une croissance annuelle estimée des ventes de 7% en 2025 et 2026, reflète parfaitement les caractéristiques que nous recherchons au sein de l’univers des SMID.Une exposition à l’ensemble d’une chaîne de valeur porteuse : Une fois une chaîne de valeur identifiée, les SMID offrent la possibilité d’en exploiter le potentiel à chaque maillon — en ciblant des fournisseurs innovants, souvent en position oligopolistique et absents des grands indices.

Exemple : Elite Material (EMC) est un des acteurs de la chaîne d'approvisionnement des serveurs d'intelligence artificielle (IA). L’entreprise est spécialisée dans la fabrication et la distribution de matériaux de base pour l'industrie des circuits imprimés. La société affiche un bilan sain, des marges élevées (près de 30 %) et un retour sur capital investi (ROIC) de 18% en moyenne au cours des deux dernières années, constamment supérieur à son coût de financement2.

La vraie valeur se cache dans la sélection

La sélectivité est un élément clé lorsqu’il s’agit d’investir dans les petites et moyennes capitalisations (SMID). Nous privilégions les entreprises positionnées en dehors des zones de forte concurrence dominées par les grands acteurs, et recherchons celles qui allient croissance rentable, solidité financière — souvent soutenue par une position nette de trésorerie positive — et valorisations attractives.

En matière de valorisation, le rendement de flux de trésorerie disponibles (FCF yield) constitue un indicateur clé. Celui-ci se situe généralement entre 5% et 10% pour nos positions en SMID, un niveau en moyenne supérieur à celui observé sur les grandes capitalisations. Cependant, la valorisation ne doit jamais être au détriment de la croissance. Si les profils de croissance au sein de cet univers sont très variés, valorisation et croissance fonctionnent de concert. Certains acteurs liés à l’intelligence artificielle affichent une croissance à deux chiffres, tandis que d’autres, comme IMCD, distributeur à forte valeur ajoutée de produits chimiques de spécialité et d’ingrédients alimentaires, présentent une croissance plus modérée mais stable.

Nos investissements se répartissent entre les États-Unis, l’Europe et les marchés émergents, en ciblant des sociétés dont la capitalisation boursière s’étend de 500 millions à 10 milliards d’euros. Chaque phase de volatilité de marché, telle que DeepSeek ou Liberation Day, ouvre des opportunités pour renforcer progressivement notre exposition à cette classe d’actifs.

Nos positions sont initiées avec prudence et construites progressivement dans le temps. La liquidité fait l’objet d’un suivi rigoureux : nous veillons à ce que le volume quotidien moyen des transactions reste adapté et limitons la taille des positions individuelles, en moyenne autour de 0,35% du Fonds.

Zoom sur Taiwan : un vivier méconnu de petites et moyennes capitalisations

Peu de marchés illustrent mieux les opportunités au sein de l'univers SMID que Taïwan.

Au-delà des géants de la tech, l’écosystème de l’île a favorisé l'émergence d'un réseau dynamique et diversifié de petites et moyennes capitalisations (SMID). Un grand nombre d’entre elles sont des entreprises affichant un historique de rentabilité stable et élevé. Elles sont généralement à la pointe de l'innovation, avec des modèles d'entreprise efficients ce qui leur permet de dominer des marchés fragmentés. Elles sont souvent des entreprises familiales ou dirigées par leurs fondateurs, et se caractérisent par des bilans solides et des politiques de distribution de dividendes attrayantes.

Quelques exemples :

- Poya International : la plus grande chaîne de distribution spécialisée de Taïwan (cosmétiques, accessoires de mode, et plus encore), reconnue pour la force de sa marque locale, la solidité de ses flux de trésorerie et un profil de dividende attractif.

- Gudeng Precision : entreprise spécialisée dans la fabrication de solutions pour l’industrie des semi-conducteurs pour la protection, le transfert et le stockage des masques photolithographiques et des plaquettes de semi-conducteur. L’entreprise bénéficie notamment du découplage Chine/États-Unis.

Hors des sentiers battus : notre approche en action

Bien que nos dix principales positions reflètent certaines des plus belles histoires de croissance au monde, plus de la moitié de notre portefeuille est composée de sociétés peu couvertes — voire pas du tout — par l’indice MSCI World (environ 2 500 titres).

Ainsi, 18 de nos 25 positions SMID sont totalement absentes de l’indice1.

Sur le plan de la performance, les SMID ont contribué à hauteur de 8% à la performance 2025 à fin septembre, pour une exposition moyenne de 5,5 % sur la même période1.

En identifiant des entreprises SMID dotées d’avantages compétitifs durables, de bilans solides et de valorisations attractives, notre objectif est de construire un portefeuille agile, diversifié et résilient face à la concentration des marchés.

1Source : Carmignac, 30/09/2025.

2Source : Carmignac, Bloomberg, 30/09/2025. La référence à certaines valeurs ou instruments financiers est donnée à titre d’illustration. Elle n’a pas pour objectif de promouvoir l’investissement en direct dans ces instruments, et ne constitue pas un conseil en investissement. Les portefeuilles des Fonds Carmignac sont susceptibles de modification à tout moment.

Carmignac Investissement A EUR Acc

- Durée minimum de placement recommandée*

- 5 ans

- Indicateur de risque**

- 4/7

- Classification SFDR***

- Article 8

*Durée minimum de placement recommandée : Cette part/classe pourrait ne pas convenir aux investisseurs qui prévoient de retirer leur apport avant le délai recommandé. Cette référence au profil d’investisseur ne constitue pas un conseil en investissement. Le montant qu’il est raisonnable d’investir dans un OPCVM dépend de votre situation personnelle et doit être envisagé au regard de votre portefeuille global. **L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme. La catégorie de risque n’est pas garantie et pourra évoluer dans le temps. ***Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d'actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l'investissement durable avec des objectifs mesurables, ou ceux qui ne remplissent les conditions ni de l'article 8 ni de l'article 9 et dont la stratégie d'investissement ne prend pas en compte les facteurs ESG. La classification SFDR des Fonds peut évoluer dans le temps. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr.

Principaux risques du Fonds

Risques non suffisamment pris en compte par l'indicateur

Risques inhérents

Frais

- Coûts d'entrée

- 4.00% du montant que vous payez au moment de votre investissement. Il s'agit du maximum que vous serez amené à payer. Carmignac Gestion ne facture pas de frais d'entrée. La personne en charge de la vente du produit vous informera des frais réels.

- Coûts de sortie

- Nous ne facturons pas de frais de sortie pour ce produit.

- Frais de gestion et autres frais administratifs et d’exploitation

- 1.80% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière.

- Commissions liées aux résultats

- 20.00% max. de la surperformance dès lors que la performance depuis le début de l'exercice dépasse la performance de l'indicateur de référence, même en cas de performance négative, et si aucune sous-performance passée ne doit encore être compensée. Le montant réel varie en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne des 5 dernières années.

- Coûts de transaction

- 0.35% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons.

- Précompte mobilier

- Imposition des dividendes et des intérêts chaque année au taux standard de 30% (via le calculateur)

- Taxe à la sortie

- ─

- Taxe sur Opération Boursière (TOB)

- ─

- Frais de conversion

- 0%

Performances

| Carmignac Investissement | 2.1 | 4.8 | -14.2 | 24.7 | 33.7 | 4.0 | -18.3 | 18.9 | 25.0 | 11.0 |

| Indicateur de référence | 11.1 | 8.9 | -4.8 | 28.9 | 6.7 | 27.5 | -13.0 | 18.1 | 25.3 | 4.4 |

| Carmignac Investissement | + 19.1 % | + 10.1 % | + 8.5 % |

| Indicateur de référence | + 15.9 % | + 13.5 % | + 11.3 % |

Source : Carmignac au 30 sept. 2025.

Les performances et valeurs passées ne préjugent pas des performances et valeurs futures. Les performances sont nettes de tout frais à l’exception des éventuels frais d’entrée et de sortie et sont obtenues après déduction des frais et taxes applicables à un client de détail moyen ayant la qualité de personne physique résident belge. Lorsque la devise diffère de la vôtre, un risque de change existe pouvant entraîner une diminution de la valeur. La devise de référence du fonds/compartiment est EUR.

Indicateur de référence: MSCI AC World NR index

Informations légales importantes

COMMUNICATION PUBLICITAIRE. Veuillez vous référer au KID/prospectus avant de prendre toute décision finale d’investissement. A destination des investisseurs professionnels uniquement. Ne convient pas aux investisseurs de détail en Belgique.

Ce document est publié par Carmignac Gestion S.A., société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers (AMF) en France, et sa filiale luxembourgeoise, Carmignac Gestion Luxembourg, S.A., société de gestion de fonds d’investissement agréée par la Commission de Surveillance du Secteur Financier (CSSF), suivant le chapitre 15 de la loi luxembourgeoise du 17 décembre 2010. "Carmignac" est une marque déposée. "Investing in your Interest" est un slogan associé à la marque Carmignac.

Ce document ne constitue pas un conseil en vue d’un quelconque investissement ou arbitrage de valeurs mobilières ou tout autre produit ou service de gestion ou d’investissement. L'information et opinions contenues dans ce document ne tiennent pas compte des circonstances individuelles spécifiques à chaque investisseur et ne peuvent, en aucun cas, être considérées comme un conseil juridique, fiscal ou conseil en investissement. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être changées sans préavis. Ce document ne peut être reproduit, en tout ou partie, sans autorisation préalable.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur). Le rendement peut évoluer à la hausse comme à la baisse en raison des fluctuations des devises, pour les actions qui ne sont pas couvertes contre le risque de change.

La référence à certaines valeurs ou instruments financiers est donnée à titre d’illustration pour mettre en avant certaines valeurs présentes ou qui ont été présentes dans les portefeuilles des Fonds de la gamme Carmignac. Elle n’a pas pour objectif de promouvoir l’investissement en direct dans ces instruments, et ne constitue pas un conseil en investissement. La Société de Gestion n'est pas soumise à l'interdiction d'effectuer des transactions sur ces instruments avant la diffusion de la communication. Les portefeuilles des Fonds Carmignac sont susceptibles de modification à tout moment. La référence à un classement ou à un prix ne préjuge pas des classements ou des prix futurs de ces OPC ou de la société de gestion.

Echelle de risque du KID (Document d’Informations Clés). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps. La durée minimum de placement recommandée équivaut à une durée minimale et ne constitue pas une recommandation de vente à la fin de ladite période.

Morningstar Rating™ : © Morningstar, Inc. Tous droits réservés. Les informations du présent document : -appartiennent à Morningstar et / ou ses fournisseurs de contenu ; ne peuvent être reproduites ou diffusées ; ne sont assorties d'aucune garantie de fiabilité, d'exhaustivité ou de pertinence. Ni Morningstar ni ses fournisseurs de contenu ne sont responsables des préjudices ou des pertes découlant de l'utilisation desdites informations.

La décision d’investir dans le(s) fonds promu(s) devrait tenir compte de toutes ses caractéristiques et de tous ses objectifs, tels que décrits dans son prospectus. Les risques, commissions et frais courants sont décrits dans le KID (Document d'informations clés). Le prospectus, le KID, les valeurs nettes d’inventaire et les derniers rapports de gestion annuels et semestriels sont disponibles gratuitement en français ou en néerlandais auprès de la société de gestion (tél. +352 46 70 60 1). Ces documents sont également disponibles auprès de Caceis Belgium S.A., le prestataire de services financiers en Belgique, à l’adresse suivante : avenue du port, 86c b320, B-1000 Bruxelles. Le KID doit être mis à la disposition du souscripteur avant la souscription. Le souscripteur doit lire le KID avant chaque souscription. Il se peut que le Fonds ne soit pas disponible pour certaines personnes ou dans certains pays. Les Fonds n’ont pas été enregistrés en vertu de la US Securities Act de 1933. Les Fonds ne peuvent être offerts ou vendus, directement ou indirectement, au profit ou pour le compte d’une « U.S. person », selon la définition de la réglementation américaine « Regulation S » et de la FATCA. Les valeurs nettes d’inventaire sont disponibles sur le site web www.fundinfo.com. Toute plainte peut être adressée à l’adresse complaints@carmignac.com ou à CARMIGNAC GESTION - Compliance and Internal Controls - 24 place Vendôme Paris France ou sur le site web www.ombudsfin.be.

En cas de souscription dans un fonds d'investissement français (fonds commun de placement ou FCP), vous devez indiquer chaque année dans une déclaration fiscale la part des dividendes (et intérêts, le cas échéant) reçus de la part du Fonds. Un calcul détaillé peut être réalisé sur [www.carmignac.com/fr-be] (https://www.carmignac.com/fr-be ""). Cet outil ne constitue pas un conseil fiscal et est destiné exclusivement à servir d’aide au calcul. Il ne vous exempte pas de suivre les procédures et de procéder aux vérifications qui incombent à un contribuable. Les résultats indiqués sont obtenus à l’aide des données fournies par le contribuable et Carmignac ne pourra en aucun cas être tenu responsable en cas d’erreur ou d'omission de votre part.

Conformément à l’article 19bis du Code belge des impôts sur les revenus (CIR92), en cas de souscription dans un Fonds soumis à la Directive sur la fiscalité des revenus de l’épargne, l'investisseur devra payer, lors du rachat de ses actions, une retenue à la source de 30% sur le revenu (sous forme d'intérêts ou de plus-value ou moins-value) tiré du rendement des actifs investis dans des titres de créance. Les distributions sont soumises à une retenue à la source de 30% sans distinction des revenus.

Carmignac Portfolio désigne les compartiments de la SICAV Carmignac Portfolio, société d’investissement de droit luxembourgeois conforme à la directive OPCVM. Les Fonds sont des fonds communs de placement de droit français conformes à la directive OPCVM ou AIFM.

La société de gestion peut décider à tout moment de cesser la commercialisation dans votre pays. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 5 intitulée "Résumé des droits des investisseurs"..

Pour Carmignac Portfolio Long-Short European Equities : Carmignac Gestion Luxembourg SA, en sa qualité de Société de gestion de Carmignac Portfolio, a délégué la gestion des investissements de ce Compartiment à White Creek Capital LLP (immatriculée en Angleterre et au Pays de Galles sous le numéro OCC447169) à compter du 2 mai 2024. White Creek Capital LLP est agréée et réglementée par la Financial Conduct Authority sous le numéro FRN : 998349.

Carmignac Private Evergreen désigne le compartiment Private Evergreen de la SICAV Carmignac S.A. SICAV – PART II UCI immatriculée au RCS du Luxembourg sous le numéro B285278.