La fin de l'ère 60/40

Le choc de 2022 n’a pas été un simple épisode douloureux sur les marchés financiers : il a marqué la fin du modèle traditionnel d’allocation 60/40 entre actions et obligations. L’équilibre stable de la période de la « Grande Modération » a laissé place à un monde dominé par une inflation plus volatile, des incertitudes politiques accrues et donc une moindre efficacité de la diversification. Cette transformation structurelle s’est confirmée en 2025 : la corrélation entre actions et obligations est devenue non seulement instable, mais aussi imprévisible. Lors du choc de « Liberation Day », les obligations ont d’abord joué leur rôle d’amortisseur face à la chute des actions, avant que les deux classes d’actifs ne se mettent à évoluer de concert – à la baisse comme à la hausse.

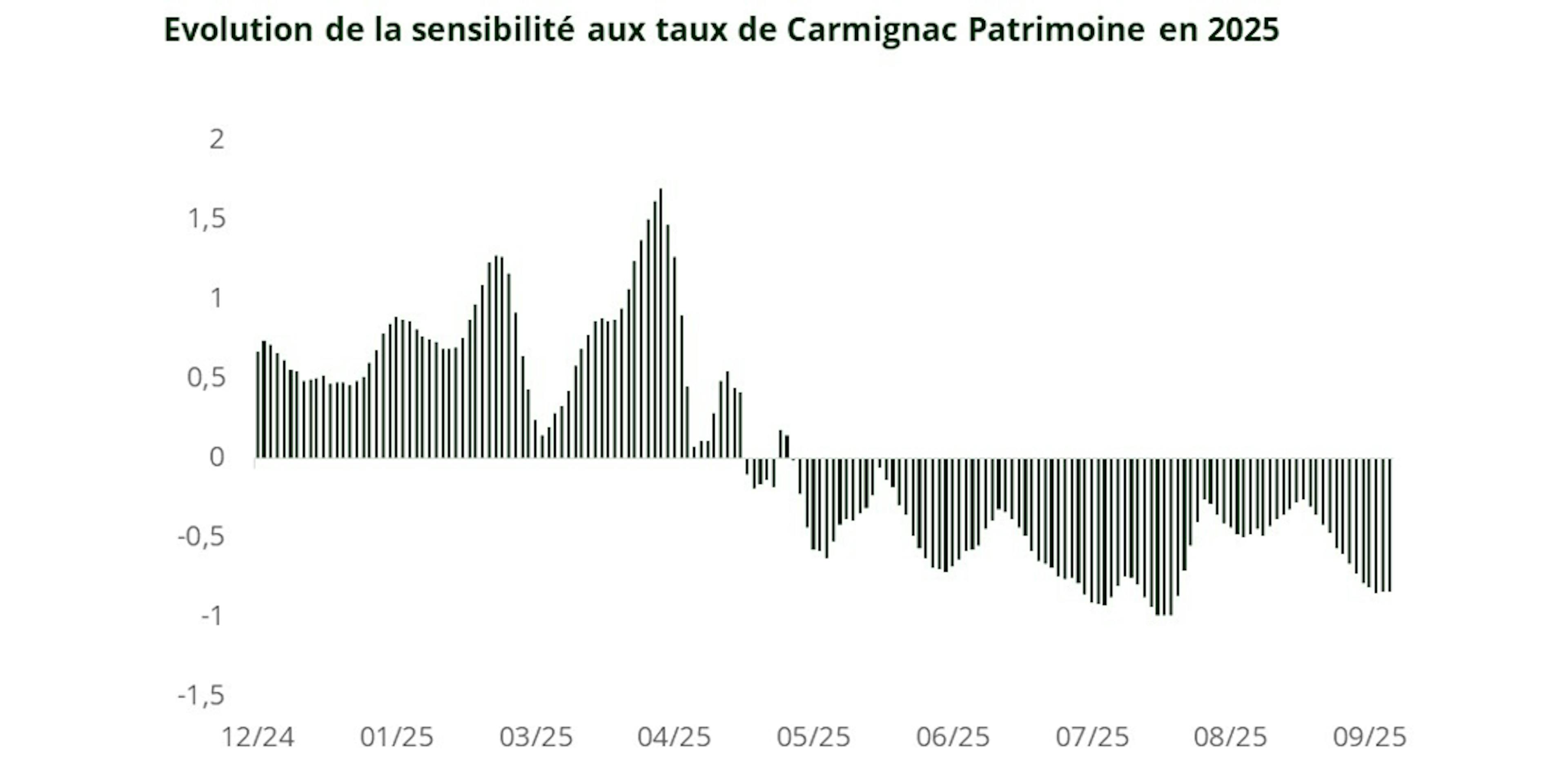

Dans ce nouvel environnement, l’agilité n’est plus un atout, mais une nécessité. La capacité d’une allocation d’actifs à ajuster rapidement sa sensibilité aux taux d’intérêt, notamment en territoire négatif, change profondément la donne. Avec une fourchette de sensibilité allant de -4 à +10, Carmignac Patrimoine dispose d’un levier unique pour naviguer dans des cycles de taux particulièrement changeants. Aujourd’hui, notre vigilance reste tournée vers le risque d’un regain d’inflation, ce qui justifie notre approche prudente vis-à-vis des taux d’intérêt.

Mais la flexibilité obligataire ne suffit pas à elle seule. Carmignac Patrimoine mobilise l’ensemble de ses leviers – actions, obligations et devises – dans un contexte où même le dollar ne peut plus être considéré comme une valeur refuge. Cette approche globale et agile constitue, selon nous, la clé pour naviguer l’environnement actuel.

Un dispositif de gestion adapté à un nouveau paradigme d'investissement

Conscients des dynamiques divergentes entre les différentes économies et du retour de la volatilité de l’inflation, nous avons remodelé notre organisation en 2023, en apportant de nouvelles compétences.

Équipe de gestion actuelle : quand performance rime avec résilience

Depuis la prise de fonction de la nouvelle équipe il y a deux ans, Carmignac Patrimoine a enregistré des résultats solides et réguliers.

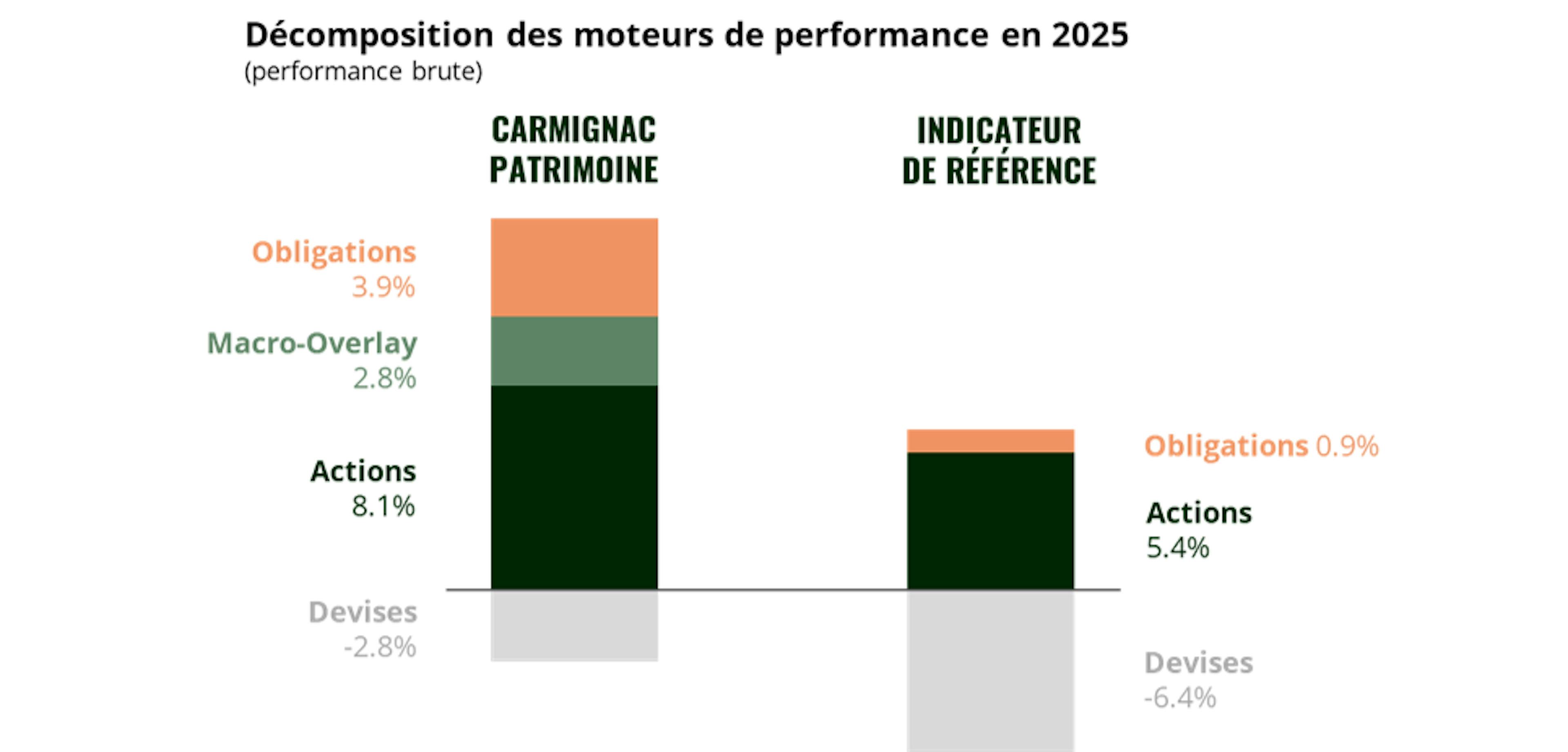

La surperformance de 2025 s'explique par des facteurs multiples et complémentaires :

- Une exposition technologique sélective et valorisée

- Stratégies obligataires indexées à l'inflation

- Des allocations en mines d’or comme point d'ancrage défensif

- Couverture tactique des actions

- Un point de vue constructif sur l'euro

L'étendue des contributions démontre la force et l'équilibre de notre processus, qui ne repose pas sur une seule classe d'actifs, mais sur la combinaison de toutes.

Pourquoi maintenant ?

Nos convictions :

La sélection de valeurs actions devraient rester le moteur de performance à court, moyen et long terme. Au-delà d’un contexte qui reste porteur pour la classe d’actifs (réaccélération de la croissance américaine, stimulus budgétaires, soutien des banques centrales), la sélection de titres fait la part belle aux acteurs de l’IA dont la valorisation reste attractive/ raisonnable, les entreprises industrielles axés sur des thèmes tels que l’électrification, l’aéronautique et les financières.

Face aux niveaux de valorisation actuels, et au pouvoir limité de l’obligataire pour protéger les actifs risqués, nous nous reposons sur les mines d’or, des protections contre un écartement des spreads de crédit, du yen et des couvertures (optionnelles et directionnelles) sur les indices actions.

Les taux américains devraient repartir à la hausse. Le marché sous-estime l’inflation : salaires en progression, barrières douanières accrues, commerce mondial grippé – autant de forces qui entretiennent la hausse des prix. Cette complaisance alimente l’illusion d’un cycle agressif de baisse des taux de la Fed. Mais avec des déficits budgétaires qui se creusent et une dette plus abondante et fragile, le scénario le plus probable reste celui de taux durablement plus élevés, nous conduisant à une sensibilité négative aux taux d’intérêt et à une forte exposition aux produits liés à l’inflation, surtout aux États-Unis

Une exposition équilibrée entre l’euro et le dollar, reflétant notre conviction d’un environnement macroéconomique américain plus résilient.

Carmignac Patrimoine A EUR Acc

- Durée minimum de placement recommandée

- 3 ans

- Indicateur de risque*

- 3/7

- Classification SFDR**

- Article 8

*Echelle de risque du KID (Document d’Informations Clés). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps. **Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088. La classification SFDR des Fonds peut évoluer dans le temps.

Principaux risques du Fonds

Frais

- Coûts d'entrée

- 4.00% du montant que vous payez au moment de votre investissement. Il s'agit du maximum que vous serez amené à payer. Carmignac Gestion ne facture pas de frais d'entrée. La personne en charge de la vente du produit vous informera des frais réels.

- Coûts de sortie

- Nous ne facturons pas de frais de sortie pour ce produit.

- Frais de gestion et autres frais administratifs et d’exploitation

- 1.80% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière.

- Commissions liées aux résultats

- 20.00% max. de la surperformance dès lors que la performance depuis le début de l'exercice dépasse la performance de l'indicateur de référence, même en cas de performance négative, et si aucune sous-performance passée ne doit encore être compensée. Le montant réel varie en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne des 5 dernières années.

- Coûts de transaction

- 0.32% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons.

Performances

| Carmignac Patrimoine | 3.9 | 0.1 | -11.3 | 10.5 | 12.4 | -0.9 | -9.4 | 2.2 | 7.1 | 10.5 |

| Indicateur de référence | 8.1 | 1.5 | -0.1 | 18.2 | 5.2 | 13.3 | -10.3 | 7.7 | 11.4 | -0.1 |

| Carmignac Patrimoine | + 8.0 % | + 3.1 % | + 2.4 % |

| Indicateur de référence | + 5.8 % | + 4.9 % | + 5.7 % |

Source : Carmignac au 30 sept. 2025.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Indicateur de référence: 40% MSCI AC World NR index + 40% ICE BofA Global Government index + 20% €STR Capitalized index. Rebalancé trimestriellement.

COMMUNICATION PUBLICITAIRE. Veuillez vous référer au KID/prospectus avant de prendre toute décision finale d’investissement.

Le présent document ne peut être reproduit en tout ou partie, sans autorisation préalable de la Société de gestion. Il ne constitue ni une offre de souscription ni un conseil en investissement. Ce document n’est pas destiné à fournir, et ne devrait pas être utilisé pour des conseils comptables, juridiques ou fiscaux. Il vous est fourni uniquement à titre d’information et ne peut être utilisé par vous comme base pour évaluer les avantages d’un investissement dans des titres ou participations décrits dans ce document ni à aucune autre fin. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. Elles se rapportent à la situation à la date de rédaction et proviennent de sources internes et externes considérées comme fiables par Carmignac, ne sont pas nécessairement exhaustives et ne sont pas garanties quant à leur exactitude. À ce titre, aucune garantie d’exactitude ou de fiabilité n’est donnée et aucune responsabilité découlant de quelque autre façon pour des erreurs et omissions (y compris la responsabilité envers toute personne pour cause de négligence) n’est acceptée par Carmignac, ses dirigeants, employés ou agents.

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Le rendement peut évoluer à la hausse comme à la baisse en raison des fluctuations des devises, pour les actions qui ne sont pas couvertes contre le risque de change.

La référence à certaines valeurs ou instruments financiers est donnée à titre d’illustration pour mettre en avant certaines valeurs présentes ou qui ont été présentes dans les portefeuilles des Fonds de la gamme Carmignac. Elle n’a pas pour objectif de promouvoir l’investissement en direct dans ces instruments, et ne constitue pas un conseil en investissement. La Société de Gestion n'est pas soumise à l'interdiction d'effectuer des transactions sur ces instruments avant la diffusion de la communication. Les portefeuilles des Fonds Carmignac sont susceptibles de modification à tout moment.

La référence à un classement ou à un prix ne préjuge pas des classements ou des prix futurs de ces OPC ou de la société de gestion. La durée minimum de placement recommandée équivaut à une durée minimale et ne constitue pas une recommandation de vente à la fin de ladite période.

Morningstar Rating™ : © Morningstar, Inc. Tous droits réservés. Les informations du présent document : -appartiennent à Morningstar et / ou ses fournisseurs de contenu ; ne peuvent être reproduites ou diffusées ; ne sont assorties d'aucune garantie de fiabilité, d'exhaustivité ou de pertinence. Ni Morningstar ni ses fournisseurs de contenu ne sont responsables des préjudices ou des pertes découlant de l'utilisation desdites informations.

La décision d’investir dans le(s) fonds promu(s) devrait tenir compte de toutes ses caractéristiques et de tous ses objectifs, tels que décrits dans son prospectus. L’accès au Fonds peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Le présent document ne s’adresse pas aux personnes relevant d’une quelconque juridiction où (en raison de la nationalité ou du domicile de la personne ou pour toute autre raison) ce document ou sa mise à disposition est interdit(e). Les personnes auxquelles s’appliquent de telles restrictions ne doivent pas accéder à ce document. La fiscalité dépend de la situation de chaque personne. Les fonds ne sont pas enregistrés à des fins de distribution en Asie, au Japon, en Amérique du Nord et ne sont pas non plus enregistrés en Amérique du Sud. Les Fonds Carmignac sont immatriculés à Singapour sous la forme d’un fonds de placement de droit étranger réservé aux seuls clients professionnels. Les Fonds ne font l’objet d’aucune immatriculation en vertu du US Securities Act de 1933. Le fonds ne peut être proposé ou vendu, directement ou indirectement, au bénéfice ou pour le compte d’une « US person » au sens de la réglementation S américaine et du FATCA. Les risques et frais relatifs aux Fonds sont décrits dans le KID (Document d’informations clés). Le KID doit être tenu à disposition du souscripteur préalablement à la souscription. Le souscripteur doit prendre connaissance du KID. Les investisseurs peuvent perdre tout ou partie de leur capital, attendu que les Fonds n’offrent pas de garantie de capital. Tout investissement dans les Fonds comporte un risque de perte de capital.

Carmignac Portfolio désigne les compartiments de la SICAV Carmignac Portfolio, société d’investissement de droit luxembourgeois conforme à la directive OPCVM. Les Fonds sont des fonds communs de placement de droit français conformes à la directive OPCVM ou AIFM. La société de gestion peut décider à tout moment de cesser la commercialisation dans votre pays.

En Suisse : Le prospectus, KID, et les rapports annuels des Fonds sont disponibles sur le site www.carmignac.com/fr-ch et auprès de notre représentant en Suisse (Switzerland) S.A., Route de Signy 35, P.O. Box 2259, CH-1260 Nyon. Le Service de Paiement est CACEIS Bank, Montrouge, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 5 intitulée "Résumé des droits des investisseurs".

En France : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.com/fr-fr, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 5 intitulée "Résumé des droits des investisseurs".

Au Luxembourg : Le prospectus, les KID, la VL et les rapports annuels des Fonds sont disponibles sur www.carmignac.com/fr-lu, ou sur demande auprès de la Société de gestion. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 5 intitulée "Résumé des droits des investisseurs".

Pour Carmignac Portfolio Long-Short European Equities : Carmignac Gestion Luxembourg SA, en sa qualité de Société de gestion de Carmignac Portfolio, a délégué la gestion des investissements de ce Compartiment à White Creek Capital LLP (immatriculée en Angleterre et au Pays de Galles sous le numéro OCC447169) à compter du 2 mai 2024. White Creek Capital LLP est agréée et réglementée par la Financial Conduct Authority sous le numéro FRN : 998349.

Carmignac Private Evergreen désigne le compartiment Private Evergreen de la SICAV Carmignac S.A. SICAV – PART II UCI immatriculée au RCS du Luxembourg sous le numéro B285278.