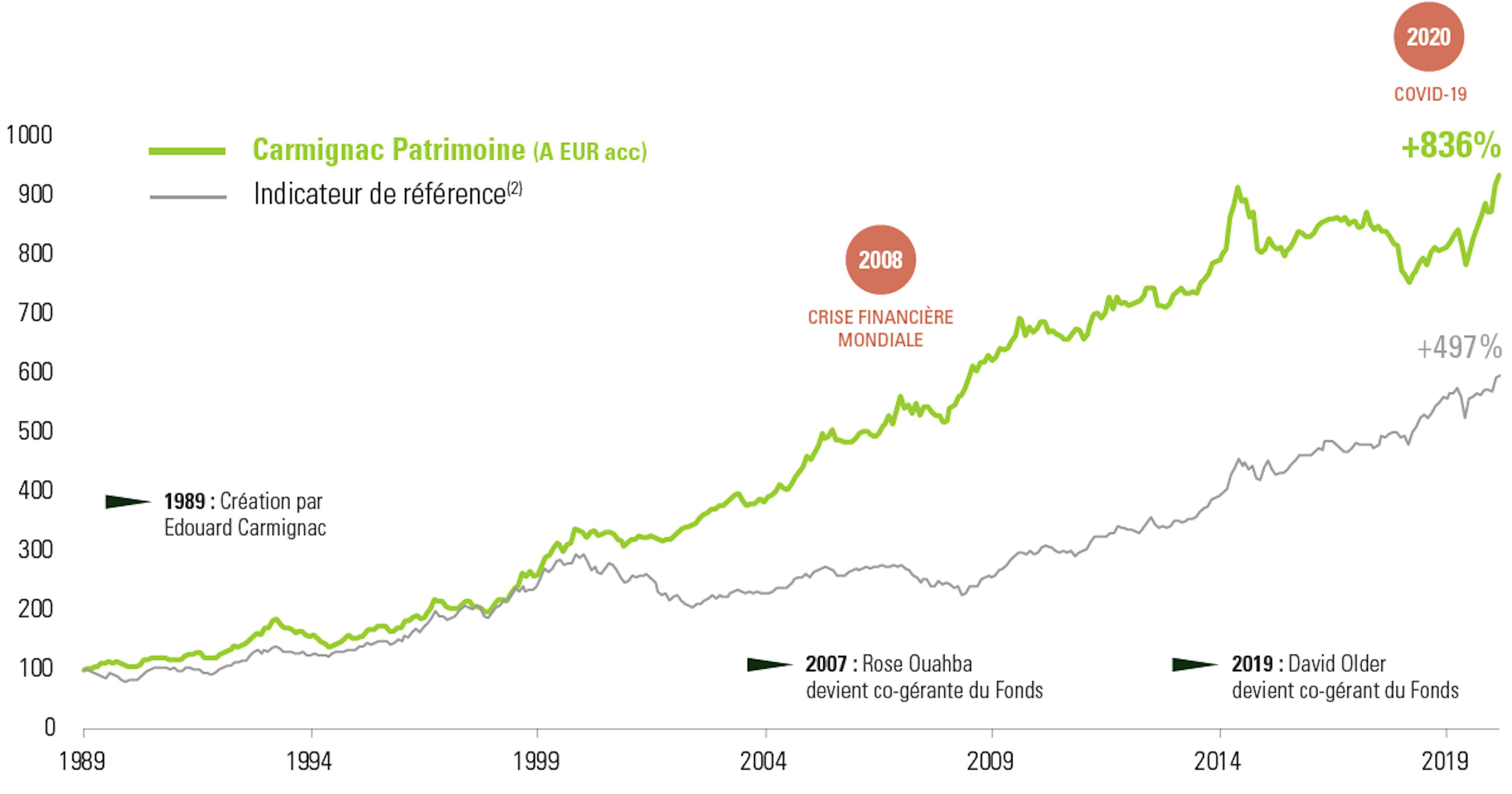

L’histoire de Carmignac Patrimoine commence en 1989, lors de son lancement par Edouard Carmignac. Sa vision : offrir une solution d’investissement diversifiée clé en main, visant à construire une allocation d’actifs optimale dans différentes configurations de marché.

Plus de 30 ans plus tard, la mission de Carmignac Patrimoine reste inchangée : permettre à nos clients de construire leur patrimoine au fil du temps.

Allocation d’actifs

Opportunités

Gestion des risques

Carmignac Patrimoine : traverse les crises et identifie les grandes tendances de croissance depuis 1989

Et si vous commenciez ** maintenant ?**

Si vous aviez investi 250 euros chaque mois au sein de Carmignac Patrimoine depuis 30 ans (soit un montant de 90 000 euros), votre épargne s’élèverait aujourd’hui à 264 807 euros, soit une plus-value de 174 807 euros.

Parlez-en à votre conseiller !

Le résultat présenté ne constitue pas un indicateur fiable quant aux performances futures de vos investissements.

Données au 31/12/2020. Cet exemple est une simulation pour un versement de 250 euros par mois pendant 30 ans dans le fonds Carmignac Patrimoine, part A EUR Acc, sans retrait ou rachat sur la période considérée. Le résultat présenté a seulement pour but d’illustrer les mécanismes de votre investissement sur la durée de placement. Il ne tient pas compte de l’effet de l’inflation. Celui-ci peut entraîner une dépréciation de la valorisation des actifs en portefeuille. L’évolution de la valeur de votre investissement pourra s’écarter de ce qui est affiché à la hausse comme à la baisse. L’investissement dans les OPC de Carmignac comporte un risque de perte en capital. Ces informations ne constituent ni un élément contractuel, ni un conseil en investissement.

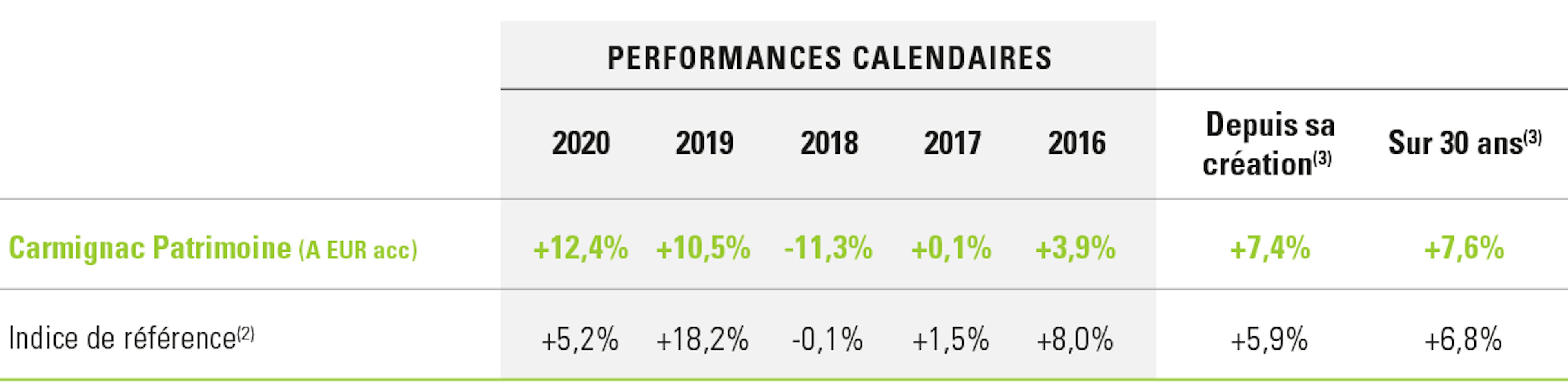

Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur).

Source : Carmignac, 31/12/2020. (2) Indicateur de référence : 50% MSCI AC World NR (USD) (dividendes nets réinvestis), 50% ICE BofA Global Government Index (USD unhedged) (coupons réinvestis). Rebalancé trimestriellement. Depuis le 01/01/2021 l’indice ICE BofA Global Government Index (USD unhedged) remplace l’indice Citigroup WGBI All Maturities (EUR).

(3) Les performances depuis le lancement et sur 30 ans sont annualisées.

Carmignac Patrimoine E EUR Acc

- Durée minimum de placement recommandée

- 3 ans

- Indicateur de risque*

- 3/7

- Classification SFDR**

- Article 8

*Echelle de risque du KID (Document d’Informations Clés). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur pourra évoluer dans le temps. **Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088. La classification SFDR des Fonds peut évoluer dans le temps.