In markten die over het algemeen worden gedomineerd door slechts enkele grote spelers, kan het verleidelijk zijn om zich uitsluitend te richten op de meest zichtbare namen. De werkelijke waarde van actief beheer ligt echter vaak buiten de index, waar de minder voor de hand liggende kansen te vinden zijn.

Om deze ongebruikelijke ideeën te ontdekken, onderzoekt Kristofer Barrett, fondsenbeheerder bij Carmignac Investissement, samen met een team van analisten belangrijke structurele trends en veelbelovende marktsegmenten. Hij brengt daarvoor de volledige waardeketen binnen specifieke sectoren in kaart om inzicht te krijgen in de diepere dynamiek en de belangrijkste spelers: wie creëert waarde, wie profiteert ervan, welke spelers hebben echte prijszettingsmacht en hoe beïnvloeden de relaties tussen klanten, leveranciers en concurrenten de winstgevendheid van de sector? Op basis hiervan selecteert de fondsenbeheerder innovatieve, vaak nichebedrijven waarvan de huidige waarderingen geen recht doen aan de kracht van hun grondbeginselen of hun groeipotentieel. Sommige van deze bedrijven zijn misschien niet opgenomen in traditionele indices en portefeuilles, maar spelen wel een cruciale rol in het goed functioneren van ecosystemen.

Door op verschillende niveaus van hetzelfde ecosysteem te investeren, kun je je rendementen diversifiëren. Achter elke wereldwijde leider staat een netwerk van actoren – leveranciers, dienstverleners en nichespecialisten – wie vaak ondergewaardeerde bijdrage essentieel is voor het algemene momentum van de sectoren. Vandaag de dag bestaan er binnen het fonds verschillende waardeketens naast elkaar. Naast een reeks technologische subsegmenten omvat de portefeuille ook sectoren zoals lucht- en ruimtevaart, automobielindustrie en financiële infrastructuur. Twee gebieden illustreren deze aanpak bijzonder goed: datacenters voor kunstmatige intelligentie (AI) en bedrijven in de gezondheidszorg die relatief immuun zijn voor schommelingen in de prijzen van geneesmiddelen.

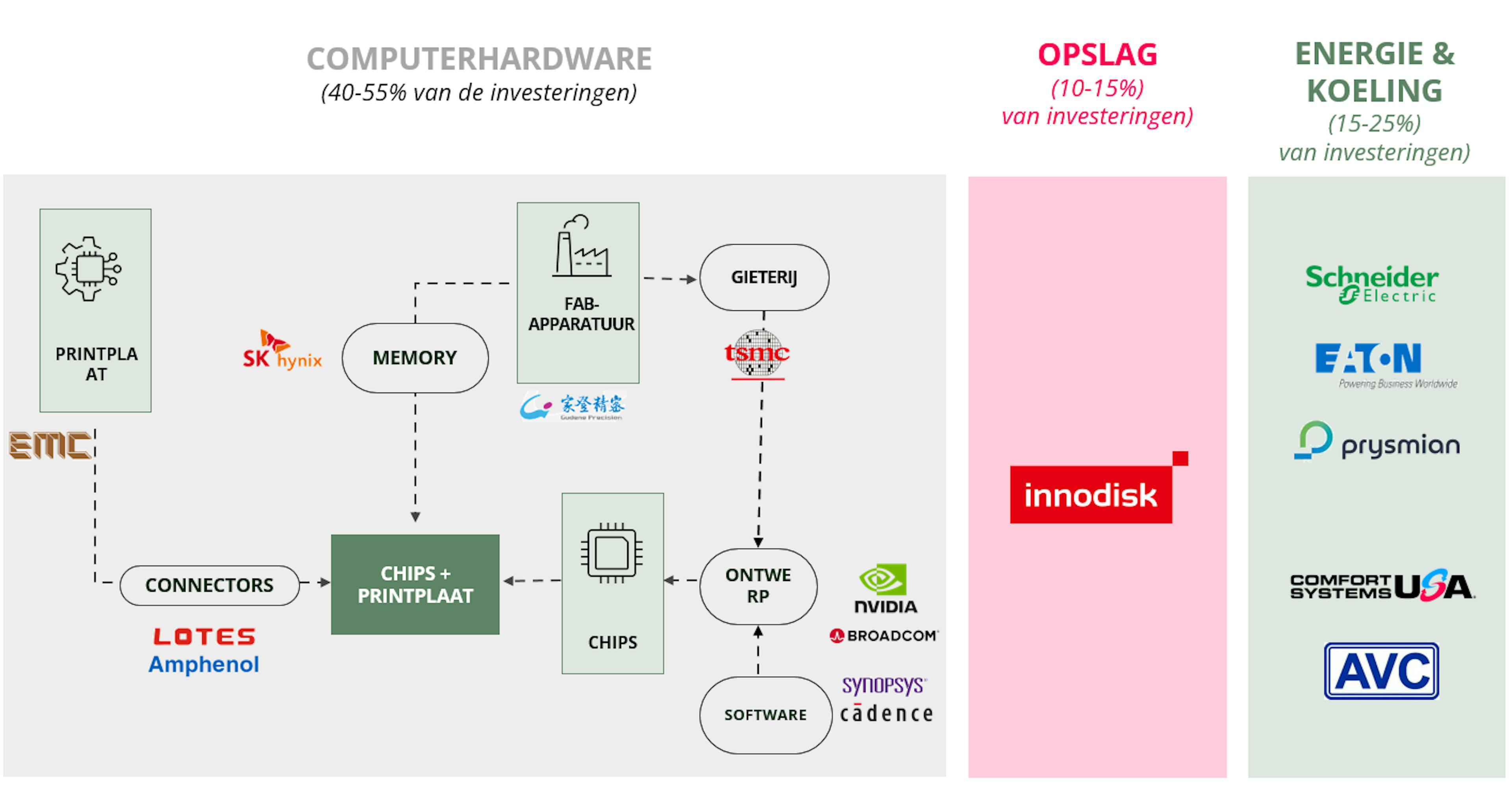

Anatomie van een AI-Datacentrum: De waardeketen in kaart brengen

In de Verenigde Staten zal de energie-capaciteit van datacenters naar verwachting vervijfvoudigen tegen 2030, als gevolg van de sterk toenemende vraag naar rekenkracht1. Deze snelle groei van AI zorgt voor meer druk op hyperscale datacenters, waardoor er flink geïnvesteerd moet worden in infrastructuur om hun reken- en opslagcapaciteit uit te breiden. Hoewel bedrijven als Nvidia en TSMC vaak worden genoemd als de hoekstenen van deze niet aflatende race om rekenkracht, profiteren ook veel minder bekende, maar even essentiële spelers van dit momentum.

Bij de bouw van een datacenter maken halfgeleiders ongeveer 50% van de kapitaaluitgaven uit, terwijl de overige 50% wordt besteed aan kosten voor opslag, energie en koeling1.

Zoals Jensen Huang, CEO van Nvidia, treffend opmerkte: "Dankzij de versnelde groei van datacenters zullen er in de nieuwe arbeidsmarkt honderdduizenden elektriciens en loodgieters nodig zijn."2

Ongeacht de waardeketen blijven onze beleggingscriteria ongewijzigd: winstgevende groei, solide financiële structuren die vaak worden ondersteund door een positieve nettokaspositie, en aantrekkelijke waarderingen.

Enkele voorbeelden van investeringen zijn3:

- Comfort Systems (maakt geen deel uit van de referentie-indicator4) – Een bedrijf dat gespecialiseerd is in mechanische, elektrische, sanitaire en regelsystemen voor gebouwen. Het profiteert rechtstreeks van de snelle groei in de bouw van datacenters.

- Asia Vital Components (0,01% van de referentie-indicator) – Een in Taiwan gevestigd bedrijf dat zich richt op thermische beheeroplossingen, met name vloeistofkoelsystemen, die essentieel zijn voor AI-servers met hoge dichtheid.

Gezondheidszorg: De spelers in de waardeketen die beschermd zijn tegen politieke onzekerheid

De gezondheidszorgsector is de afgelopen jaren achtergebleven op de aandelenmarkten. Het beleidsterrein in de VS met betrekking tot invoerheffingen heeft de laatste tijd voor veel onrust gezorgd, maar zelfs daarvoor was de aandacht van beleggers al elders gericht, omdat sectoren zoals technologie een grote vlucht namen. We zien drie belangrijke bedreigingen voor de gezondheidszorgsector: pogingen om de prijzen van geneesmiddelen te reguleren, tarieven en mogelijke belastingwijzigingen. Het lijdt weinig twijfel dat de sector goedkoop wordt verhandeld. De vraag is waar je, gezien de risico's, een goede waarde kunt vinden. Investeren in de gezondheidszorg gaat veel verder dan alleen grote farmaceutische bedrijven, die vaak in de schijnwerpers staan van wetgevende controle. Binnen dit brede ecosysteem – waarin elk onderdeel van de waardeketen, van laboratoria tot distributeurs en van fabrikanten van medische apparatuur tot technologische dienstverleners, een doorslaggevende rol speelt –zijn er bedrijven die grotendeels geïsoleerd blijven van de druk die op de bredere sector wordt uitgeoefend.

Enkele voorbeelden van investeringen zijn:

- Doximity (maakt geen deel uit van de referentie-indicator) – Het toonaangevende digitale platform voor zorgprofessionals in de Verenigde Staten, waar meer dan 80% van de artsen in het land bij aangesloten is. Als echte digitale infrastructuur voor de medische sector vergemakkelijkt het de communicatie, telegeneeskunde en het delen van klinische informatie. Dankzij zijn bedrijfsmodel kan het tegen 2025 winstmarges van meer dan 40% behalen5.

- Cencora (0,03% van de referentie-indicator) – Een van de grootste farmaceutische distributeurs in Noord-Amerika, die zowel apotheken als ziekenhuizen bedient. Dit defensieve bedrijf, dat actief is in een inherent defensieve sector, ontleent zijn groei aan het volume van de in de Verenigde Staten gedistribueerde geneesmiddelen. Het bedrijf levert hoge rendementen, met lage maar stabiele marges.

'Off the beaten track' in de praktijk brengen

Bij Carmignac Investissement hanteren we een actieve en gedifferentieerde aanpak. Wij investeren in bedrijven die volgens ons duurzaam groeipotentieel, een strategische positie binnen hun waardeketen en aantrekkelijke waarderingen bieden.

Hieronder ziet u hoe deze aanpak tot uiting komt in de samenstelling van onze portfolio per eind oktober 2025:

- Bijna een kwart van onze beleggingen — in totaal 20 bedrijven — is niet opgenomen in de MSCI ACWI-index.

- Ons active share bedraagt 79%, wat onze vastberadenheid benadrukt om verder te gaan dan de marktconsensus.

Wanneer onze overtuigingen sterk zijn, zijn we niet bang om ze uit te drukken door middel van betekenisvolle standpunten:

- TSMC (9,6%6 vs. 1,2% in de referentie-indicator) – een belangrijke speler op het gebied van geavanceerde halfgeleiders;

- SK Hynix (3,0% vs. 0,1%) – Zuid-Korea's toonaangevende fabrikant van geheugenchips;

- Cencora (2,6% vs. 0,1%) – een Amerikaanse marktleider op het gebied van farmaceutische distributie.

Onze filosofie komt tot uiting in deze toewijzingen: we durven af te wijken van de standaardpaden om groei te bewerkstelligen op de plek waar deze echt wordt gegenereerd.

1Carmignac, 30/10/2025.

2The Free Press Journal: https://www.freepressjournal.in/tech/nvidia-ceo-jensen-huang-warns-gen-z-skip-coding-ai-will-drive-huge-demand-for-plumbers-electricians-carpenters. 10-03-2025.

3Verwijzingen naar bepaalde effecten en financiële instrumenten dienen uitsluitend ter illustratie. Dit is niet bedoeld om een directe belegging in deze instrumenten aan te moedigen en vormt evenmin een beleggingsadvies. De portefeuilleallocaties kunnen op elk moment zonder voorafgaande kennisgeving worden gewijzigd.

4MSCI AC World Index.

5Bronnen: Bloomberg, winstmarge Est 2025.

6Positiegegevens geldig op 31 oktober 2025. Portefeuille kan zonder voorafgaande kennisgeving worden gewijzigd.

Carmignac Investissement A EUR Acc

- Aanbevolen minimale beleggingstermijn*

- 5 jaar

- Risicoschaal**

- 4/7

- SFDR-fondscategorieën***

- Artikel 8

*Aanbevolen minimale beleggingstermijn: Dit deelnemingsrecht/deze klasse is mogelijk niet geschikt voor beleggers die voornemens zijn hun inleg voor afloop van de aanbevolen termijn op te nemen. Deze verwijzing naar een beleggersprofiel is geen beleggingsadvies. Welk bedrag redelijkerwijs in een ICBE kan worden belegd hangt af van uw persoonlijke situatie en moet worden bekeken in relatie tot uw totale portefeuille. **Het profiel kan variëren van 1 tot 7, waarbij categorie 1 overeenkomt met een lager risico en een lager potentieel rendement, en categorie 7 met een hoger risico en een hoger potentieel rendement. De categorieën 4, 5, 6 en 7 impliceren een hoge tot zeer hoge volatiliteit, met grote tot zeer grote prijsschommelingen die op korte termijn tot latente verliezen kunnen leiden. ***De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088. De SFDR-classificatie van de fondsen kan in de loop van de tijd veranderen.

Voornaamste risico's van het Fonds

Risico's die in de indicator niet voldoende in aanmerking worden genomen

Inherente risico's

Kosten

- Instapkosten

- 4.00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion brengt geen instapkosten in rekening. De persoon die verantwoordelijk is voor de verkoop van het product zal u informeren over de feitelijke kosten.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1.80% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20.00% max. van de meerprestatie als het rendement sinds het begin van het boekjaar hoger is dan dat van de referentie-indicator en er geen minderprestatie uit het verleden meer moet worden goedgemaakt. Het feitelijke bedrag zal variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is.

- Transactiekosten

- 0.35% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

- Roerende voorheffing

- Belasting van dividend en rente op jaarbasis (via de simulator)

- Roerende voorheffing bij verkoop

- ─

- Taks op beursverrichtingen (TOB)

- ─

- Conversiekosten

- 0%

Rendement

| Carmignac Investissement | 2.1 | 4.8 | -14.2 | 24.7 | 33.7 | 4.0 | -18.3 | 18.9 | 25.0 | 18.6 |

| Referentie-indicator | 11.1 | 8.9 | -4.8 | 28.9 | 6.7 | 27.5 | -13.0 | 18.1 | 25.3 | 8.6 |

| Carmignac Investissement | + 19.8 % | + 11.5 % | + 8.7 % |

| Referentie-indicator | + 15.5 % | + 14.8 % | + 10.8 % |

Bron: Carmignac op 31 okt. 2025.

Het beheer van dit deelnemingsrecht/deze klasse is niet gebaseerd op de indicator. In het verleden behaalde resultaten en waarden bieden geen garantie voor toekomstige resultaten en waarden. De vermelde rendementen zijn netto na aftrek van alle kosten, met uitzondering van eventuele in- en uitstapkosten, en worden verkregen na aftrek van kosten en belastingen die van toepassing zijn op een gemiddelde detailhandelsklant die als natuurlijke persoon woonachtig is in België. Wanneer de valuta afwijkt van uw eigen valuta, bestaat er een valutarisico dat kan resulteren in een waardedaling. De referentievaluta van het fonds/subfonds is de EUR. Het fonds houdt een risico op kapitaalverlies in.

Referentie-indicator: MSCI AC World NR index

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële beleggersinformatie /prospectus voordat u een beleggingsbeslissing neemt. Dit document is enkel bestemd voor professionele klanten en is niet gevalideerd door het FSMA.

Dit document is gepubliceerd door Carmignac Gestion S.A., een door de Franse toezichthouder Autorité des Marchés Financiers (AMF) erkende vermogensbeheerder, en zijn Luxemburgse dochteronderneming, Carmignac Gestion Luxembourg, S.A., een door de Luxemburgse toezichthouder Commission de Surveillance du Secteur Financier (CSSF) krachtens artikel 15 van de Luxemburgse wet van 17 december 2010 erkende beheermaatschappij van beleggingsfondsen. "Carmignac" is een gedeponeerd merk. "Investing in your Interest" is een aan het merk Carmignac verbonden slogan.

Dit document vormt geen advies met het oog op een belegging in of arbitrage van effecten of enig ander beheer- of beleggingsproduct of enige andere beheer- of beleggingsdienst. De in dit document opgenomen informatie en meningen houden geen rekening met de specifieke individuele omstandigheden van de belegger en mogen in geen geval worden beschouwd als juridisch, fiscaal of beleggingsadvies. De informatie in dit document kan onvolledig zijn en kan ook zonder voorafgaande kennisgeving worden gewijzigd. Dit document mag noch geheel noch gedeeltelijk worden gereproduceerd zonder voorafgaande toestemming.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Nettorendementen worden berekend na aftrek van de van toepassing zijnde kosten en belastingen voor een gemiddelde retailclient die een fysiek Belgisch ingezetene is.

Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager.

Risicocategorie van het KID (Essentiële Informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen.

De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. De risico’s, beheerkosten en lopende kosten worden beschreven in de KID (Essentiële Informatiedocument). De prospectussen, de documenten met essentiële beleggersinformatie en de meest recente (half)jaarverslagen zijn kosteloos verkrijgbaar in het Nederlands en het Frans bij de beheermaatschappij, per telefoon op het nummer +352 46 70 60 1, op de website www.carmignac.com/nl-be of bij Caceis Belgium S.A., de vennootschap die de financiële dienstverlening in België verzorgt, op het adres Havenlaan 86c b320, B-1000 Brussel. De essentiële beleggersinformatie moet vóór elke inschrijving worden verstrekt aan de belegger, welke door de belegger vóór elke inschrijving gelezen moet worden. Dit fonds mag direct noch indirect aangeboden of verkocht worden ten gunste of voor rekening van een 'U.S. person', zoals gedefinieerd in de Amerikaanse 'Regulation S' en de FATCA. De netto-inventariswaarde zijn beschikbaar op de website www.fundinfo.com. Elke klacht kan worden gestuurd naar complaints@carmignac.com of naar CARMIGNAC GESTION – Compliance and Internal Controls – 24 place Vendôme Paris France of op de website www.ombudsfin.be.

Indien u inschrijft op een GBF (gemeenschappelijk beleggingsfonds) naar Frans recht, moet u uw deel van de door het fonds ontvangen dividenden (en, in voorkomend geval, interesten) elk jaar op uw belastingaangifte vermelden. U kunt een gedetailleerde berekening maken op www.carmignac.com/nl-be. Deze rekenmodule is geen belastingadvies, maar uitsluitend een hulpmiddel voor de berekening. Dit ontslaat u niet van de zorgvuldigheid en de controles waartoe u als belastingplichtige gehouden bent. De getoonde resultaten zijn gebaseerd op door u verstrekte gegevens. Carmignac kan in geen geval aansprakelijk worden gesteld voor fouten of nalatigheden uwerzijds.

Wanneer beleggers inschrijven op een fonds dat onder de spaarrichtlijn valt, moeten zij overeenkomstig artikel 19bis van CIR92 bij de inkoop van hun aandelen een roerende voorheffing van 30% betalen op de inkomsten die in de vorm van rente, meerwaarden of minderwaarden voortvloeien uit de opbrengst van in schuldbewijzen belegde activa. De uitkeringen zijn onderworpen aan de roerende voorheffing van 30% zonder inkomen onderscheid.

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn. De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.

De beheermaatschappij kan de verkoop in uw land op elk moment stopzetten. Beleggers kunnen via de volgende link toegang krijgen tot een samenvatting van hun rechten in het Frans, of het Nederlands in deel 5 zonder de titel Samenvatting van de beleggersrechten.

Voor Carmignac Portfolio Long-Short European Equities: Carmignac Gestion Luxembourg SA heeft als Beheermaatschappij van de Carmignac Portefeuille het beleggingsbeheer van dit Compartiment met ingang van 2 mei 2024 gedelegeerd aan White Creek Capital LLP (Geregistreerd in Engeland en Wales onder nummer OCC447169). White Creek Capital LLP is toegelaten en staat onder toezicht van de Financial Conduct Authority met FRN : 998349.

Carmignac Private Evergreen verwijst naar het compartiment Private Evergreen van de SICAV Carmignac S.A. SICAV - PART II UCI geregistreerd bij het RCS van Luxemburg onder het nummer B285278.