Een jaar geleden hebben wij Carmignac Private Evergreen gelanceerd, gedreven door onze sterke overtuiging dat de onderhandse markten van oudsher voorbehouden zijn aan grote institutionele beleggers vanwege het doorgaans hoge minimumbeleggingsniveau en het complexe liquiditeitenbeheer van closed-end structuren. Het bleek moeilijk om toegang te krijgen tot kwaliteitsfondsbeheerders, tenzij er aanzienlijke bedragen te besteden waren en men een grondige kennis had van vermogensbeheerders in de particuliere markt. Recentelijk zijn fondsbeheerders andere structuren gaan gebruiken om toegang te bieden tot particuliere marktactiva, waarbij een van de populairste semi-liquide of evergreen fondsen is.

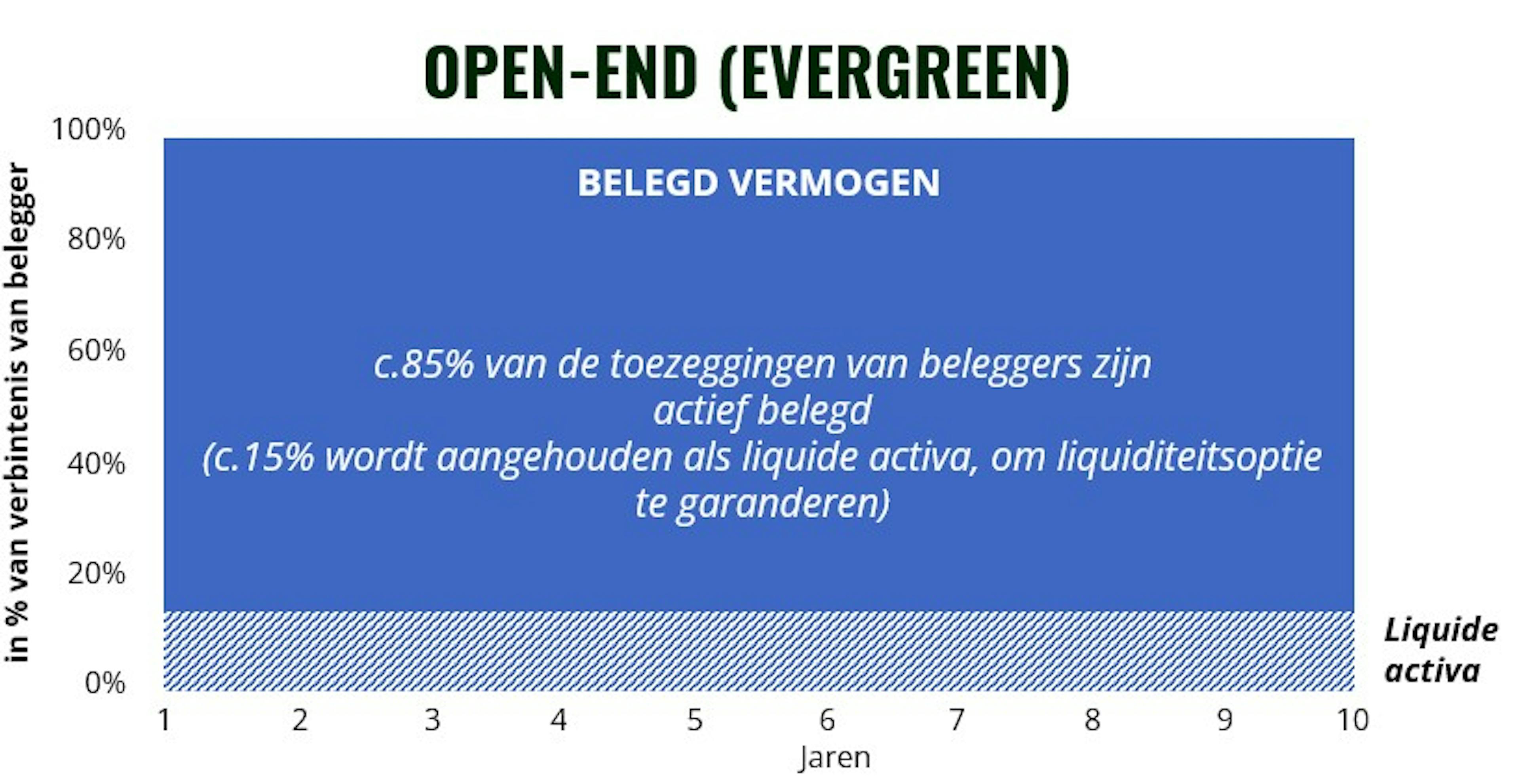

Evergreen fondsen, die werken als een beleggingsfonds, meestal in de vorm van een SICAV met zetel in Luxemburg en onderworpen aan het regime voor alternatieve beleggingsfondsen, hebben zich ontwikkeld om tegemoet te komen aan de groeiende interesse in particuliere markten van verschillende soorten beleggers, elk met verschillende middelen en voorkeuren, maar die niettemin graag de mogelijkheden willen aanboren in dit grote en diverse beleggingsuniversum.

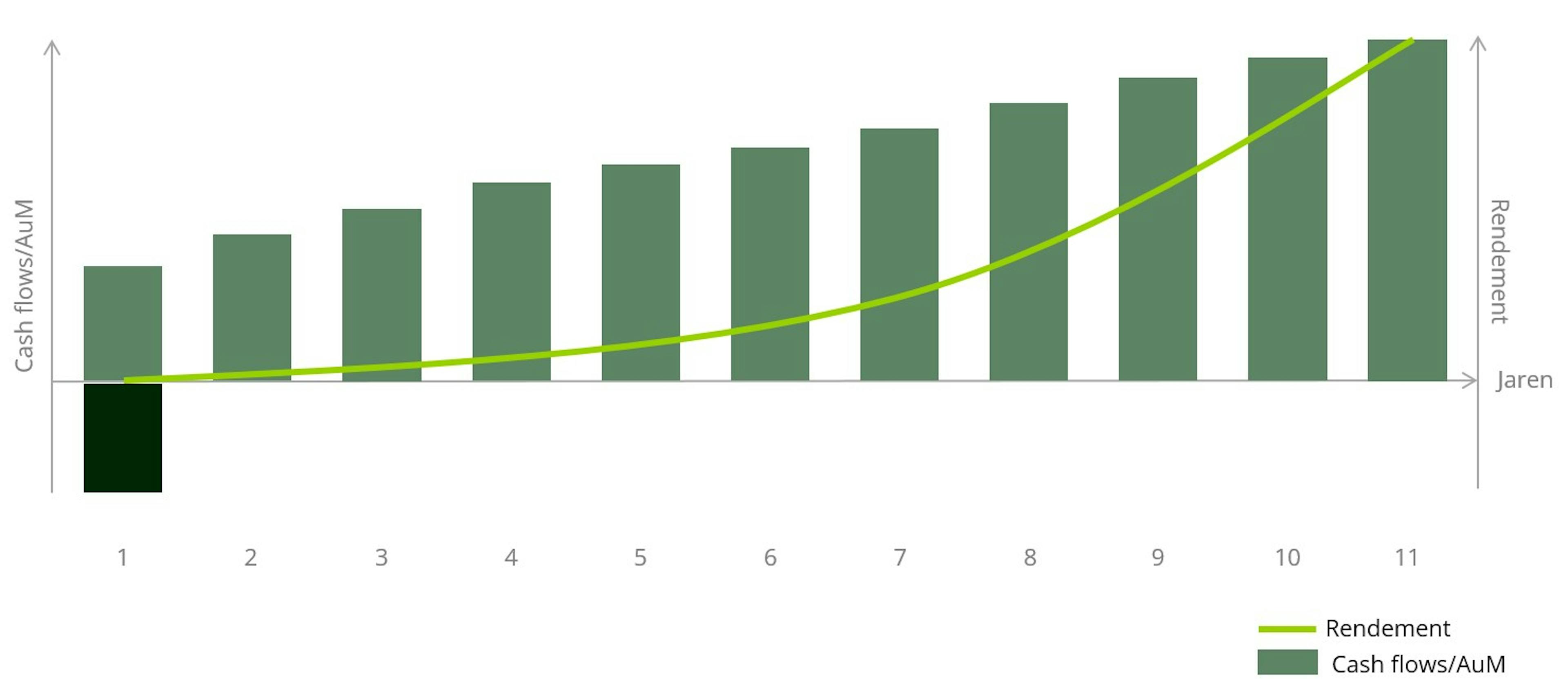

Om te begrijpen wat er veranderd is, is het belangrijk om terug te gaan naar de beginsituatie van beleggen in closed-end fondsen. Een van de nadelen waarmee beleggers vroeger in onderhandse markten werden geconfronteerd, is het zogenaamde "J-curve" effect, waarbij het nettorendement aanvankelijk negatief is wanneer kapitaal wordt opgevraagd voor investeringen en vergoedingen. Het duurt even voordat deze beleggingen gewaardeerd worden, omdat het enige tijd kost om het kapitaal te beleggen en rendement te genereren, zoals te zien is in de onderstaande grafiek van jaar 1 tot 4. Dit effect kan deze closed-end fondsstructuur minder geschikt maken voor veel beleggers, vooral wanneer de structuur kan betekenen dat het kapitaal voor de hele looptijd van het fonds vastligt, wat kan oplopen tot 12 jaar. Bovendien hebben beleggers te maken met de administratieve last van het beheren van progressieve kapitaalopvragingen en het herinvesteren van uitkeringen, in tegenstelling tot een evergreen fondsstructuur, waarbij het kapitaal kan worden geïnvesteerd en het rendement vrijwel onmiddellijk kan worden genoten.

EVOLUTIE VAN HET NETTORENDEMENT VAN EEN CLOSED-END FONDS (TVPI)

Het J-curve-effect aanpakken met evergreenfondsen

Met een evergreen fonds wordt 100% van het kapitaal opgevraagd vanaf de eerste dag: beleggers worden onmiddellijk blootgesteld aan een portfolio van privébedrijven en kunnen profiteren van de waardestijging van de investeringen die al in het fonds zijn gedaan. Dit vermindert het J-curve-effect dat optreedt bij closed-end fondsen. Een positief rendement kan zelfs mogelijk zijn binnen een maand na de belegging als bestaande beleggingen in waarde stijgen.

Deze beperking van de J-curve kan verder worden versterkt door te beleggen in bepaalde subactivaklassen van private equity, zoals secundaire beleggingen. Met secundaire transacties kan een portfolio tegen een korting (bijv. 90 pence) worden verworven, wat vanaf de eerste dag een stijging van het rendement oplevert, omdat de activa tegen hun NAV (1 pond) worden opgenomen. En daar houdt het niet bij op - het rendement zou blijven stijgen dankzij de herwaardering van de onderliggende beleggingen, naast de louter positieve impact van de korting (bijvoorbeeld een activum dat op dag één £1,1 waard is tegenover £1 tegen een kostprijs van 90 pence).

Rendementsverbeteringen maken ook deel uit van het spel

Evergreen fondsen hebben het potentieel om het rendement te verbeteren dankzij hun unieke structuur. Ze maken volledige liquidatie vanaf de eerste dag mogelijk en uitkeringen worden herbelegd met dezelfde jaarlijkse rendementsdoelstelling. Hierdoor kunnen beleggers profiteren van de volledige effecten van kapitalisatie op hun beleggingen, allemaal onder het beheer van een team van experts.

SAMENGESTELDE RENDEMENTEN VAN EVERGREEN FONDSEN

Het is belangrijk op te merken dat closed-end fondsen doorgaans de interne rentevoet (IRR) gebruiken, die alleen rekening houdt met het rendement op het daadwerkelijk geïnvesteerde bedrag, zoals weergegeven in de grafiek links. Dit geïnvesteerde bedrag vertegenwoordigt vaak een fractie van het totale toegezegde kapitaal, gemiddeld ongeveer 60% over de levensduur van het fonds. Toezeggingen die nog niet geïnvesteerd zijn, blijven als cash in handen van de belegger en zullen een ander rendement opleveren, afhankelijk van de mogelijkheden en ervaring van de belegger op het gebied van liquiditeitsbeheer. Daarentegen gebruiken evergreen fondsen de metriek van het jaarlijkse rendement, berekend op basis van het totale bedrag dat vanaf de eerste dag wordt opgevraagd, zoals weergegeven in de grafiek aan de rechterkant.

Meer dan rendement: flexibiliteit en controle

Evergreen fondsen bieden ook andere voordelen, zoals het ontbreken van een vaste looptijd. Met de mogelijkheid om op elk moment op het fonds in te schrijven en de mogelijkheid om periodiek in te schrijven en af te lossen, bieden deze fondsen een voordeel dat zelfs voor institutionele beleggers die al toegang hebben tot traditionele closed-end fondsen, zeer waardevol is: liquiditeitsvensters en flexibiliteit om hun eigen allocatie naar particuliere markten te beheren.

Evergreen fondsen spelen een belangrijke rol om alle soorten beleggers toegang te geven tot de aantrekkelijke mogelijkheden in private equity. Beleggers kunnen hun kapitaal toevertrouwen aan vermogensbeheerders die beschikken over de vereiste deskundigheid, kennis en toegang tot particuliere markten, in combinatie met een strikt kader voor risicobeheer, dat het mogelijk maakt gezonde en gediversifieerde portfolio's samen te stellen en voortdurend te beheren. Bij Carmignac heeft ons beleggingsteam een robuust portfolio van private equity bedrijven opgebouwd, met aantrekkelijke waarderingscijfers, een hoge winstgevendheid en aanhoudende groeivooruitzichten. Het fonds Carmignac Private Evergreen, dat toegankelijk is vanaf een minimale inschrijving van £10.000, heeft een evergreen-structuur en belegt voornamelijk in secundaire transacties. Wij denken dat dit beleggers een aantrekkelijke toegang biedt tot private equity bedrijven om te voldoen aan hun behoefte aan liquiditeit en flexibiliteit.

Carmignac Private Evergreen

Carmignac Private Evergreen A EUR ACC

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 8

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088. De SFDR-classificatie van de fondsen kan in de loop van de tijd veranderen.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- 4.00% Max. van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion brengt geen instapkosten in rekening. De persoon die verantwoordelijk is voor de verkoop van het product zal u informeren over de feitelijke kosten.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 2.42% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 15.00% van de positieve rendementen van het Compartiment met inachtneming van een Hurdle Rate van vijf procent (5%). Het werkelijke bedrag varieert naargelang de prestatie van uw belegging.

- Transactiekosten

- 0.03% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

Rendement

| Carmignac Private Evergreen | 24.8 | 0.6 |

| Carmignac Private Evergreen | + 16.4 % | - | + 24.4 % |

Bron: Carmignac op 30 mei 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Referentie-indicator: N.A.

Bij de beslissing om te beleggen in het gepromote fonds moet rekening worden gehouden met alle kenmerken of doelstellingen zoals beschreven in het prospectus. Dit document video mag geheel noch gedeeltelijk worden gereproduceerd, verspreid of doorgegeven zonder voorafgaande toestemming van de beheermaatschappij. Het is geen beleggingsadvies. De beheermaatschappij kan de verkoop in uw land op elk moment stopzetten. Beleggers kunnen via de volgende link een samenvatting van hun rechten in het Nederlands raadplegen (paragraaf 5): Nederland: https://www.carmignac.com/nl-nl/wettelijke-informatie; België: https://www.carmignac.com/nl-be/wettelijke-informatie. De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: "artikel 8" die milieu- en sociale kenmerken bevorderen, "artikel 9" die investeringen duurzaam maken met meetbare doelstellingen, of "artikel 6" die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. De verwijzing naar bepaalde effecten en financiële instrumenten dient ter illustratie om de aandacht te vestigen op aandelen die zijn of waren opgenomen in de portefeuilles van de fondsen van het Carmignac-gamma. Dit is niet bedoeld om een directe belegging in deze instrumenten aan te moedigen en vormt evenmin een beleggingsadvies. De beheermaatschappij is niet onderworpen aan een verbod om in deze instrumenten te handelen voordat enige mededeling is gedaan. De portefeuilles van de Carmignac-fondsen kunnen zonder voorafgaande kennisgeving worden gewijzigd. Rendementen uit het verleden zijn niet noodzakelijk indicatief voor toekomstige rendementen. Rendementen zijn exclusief kosten (met uitzondering van eventuele instapvergoedingen die door de distributeur in rekening worden gebracht). Het rendement kan stijgen of dalen als gevolg van valutaschommelingen. Carmignac Private Evergreen verwijst naar het compartiment Private Evergreen van de SICAV Carmignac S.A. SICAV - PART II UCI geregistreerd bij het RCS van Luxemburg onder het nummer B285278. De toegang tot het fonds kan beperkt zijn voor bepaalde personen of in bepaalde landen. Dit fonds mag met name direct noch indirect aangeboden of verkocht worden ten gunste of voor rekening van een 'U.S. person', zoals gedefinieerd in de Amerikaanse 'Regulation S' en/of de FATCA. Het fonds houdt een risico op kapitaalverlies in. De risico's en kosten staan beschreven in het KID (Essentiële-informatiedocument). Nederland: Het prospectus, het KID en de jaarverslagen van het fonds zijn te vinden op de website www.carmignac.nl of kunnen worden aangevraagd bij de beheermaatschappij. De belegger dient over het KID te beschikken voordat hij op het fonds inschrijft. België: Bestemd voor professionele beleggers. Niet bestemd voor particuliere beleggers die in België wonen. Belangrijke wettelijke informatie: Dit document is gepubliceerd door Carmignac Gestion S.A., een door de Franse toezichthouder Autorité des Marchés Financiers (AMF) erkende vermogensbeheerder, en zijn Luxemburgse dochteronderneming, Carmignac Gestion Luxembourg, S.A., een door de Luxemburgse toezichthouder Commission de Surveillance du Secteur Financier (CSSF). "Carmignac" is een gedeponeerd merk. “Investing in your interest" is een aan het merk Carmignac verbonden slogan. Dit document vormt geen advies met het oog op een belegging in of arbitrage van effecten of enig ander beheer- of beleggingsproduct of enige andere beheer- of beleggingsdienst. De in dit document opgenomen informatie en meningen houden geen rekening met de specifieke individuele omstandigheden van de belegger en mogen in geen geval worden beschouwd als juridisch, fiscaal of beleggingsadvies. De informatie in dit document kan onvolledig zijn en kan ook zonder voorafgaande kennisgeving worden gewijzigd. De fiscale behandeling hangt af van de individuele omstandigheden van elke belegger, en kan in de toekomst worden gewijzigd. Vraag advies aan uw financieel en fiscaal adviseur om zeker te zijn dat de voorgestelde producten geschikt zijn voor uw persoonlijke situatie, uw risicoprofiel en uw beleggingsdoelstellingen. In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Nettorendementen worden berekend na aftrek van de van toepassing zijnde kosten en belastingen voor een gemiddelde retailclient die een fysiek belgisch ingezetene is. Het prospectus, de KID en het meest recente (half)jaarverslag zijn kosteloos verkrijgbaar in het Nederlands en het Frans bij de beheermaatschappij, per telefoon op het nummer +352 46 70 60 1, op de website www.carmignac.be of bij Caceis Belgium S.A., de vennootschap die de financiële dienstverlening in België verzorgt, op het adres Havenlaan 86c b320, B-1000 Brussel. De KID moet vóór elke inschrijving worden verstrekt aan de belegger, welke door de belegger vóór elke inschrijving gelezen moet worden. Wanneer beleggers inschrijven op een fonds dat onder de spaarrichtlijn valt, moeten zij overeenkomstig artikel 19bis van CIR92 bij de inkoop van hun aandelen een roerende voorheffing van 30% betalen op de inkomsten die in de vorm van rente, meerwaarden of minderwaarden voortvloeien uit de opbrengst van in schuldbewijzen belegde activa. De uitkeringen zijn onderworpen aan de roerende voorheffing van 30% zonder inkomen onderscheid. Eventuele klachten kunnen worden gestuurd ter attentie van Compliance Carmignac Gestion, 24 Place Vendôme - 75001 Parijs - Frankrijk, of op complaints@carmignac.com of op www.ombudsfin.be.