Carmignac Patrimoine: Als behendigheid rijmt op rendement

Het mondiale economische landschap ondergaat versnelde verschuivingen nu beleidsveranderingen onder de Trump 2.0 regering en in Europa de financiële markten verstoren en een verhoogde volatiliteit creëren. Zelfs de correlatie tussen aandelen en obligaties - een relatie die historisch gezien zorgde voor stabiliteit in portfolio's - is onvoorspelbaar en volatiel gebleken. Tijdens de schok op Bevrijdingsdag , toen Trump recordtarieven aankondigde, fungeerden obligaties aanvankelijk als een buffer tegen de daling in aandelen voordat beide beleggingscategorieën in tandem begonnen te bewegen, samen stijgend en dalend.

Tegen deze achtergrond heeft Carmignac Patrimoine, ons vlaggenschip van een gediversifieerde strategie, bewezen dat het zich kan aanpassen aan de snel veranderende marktomstandigheden.

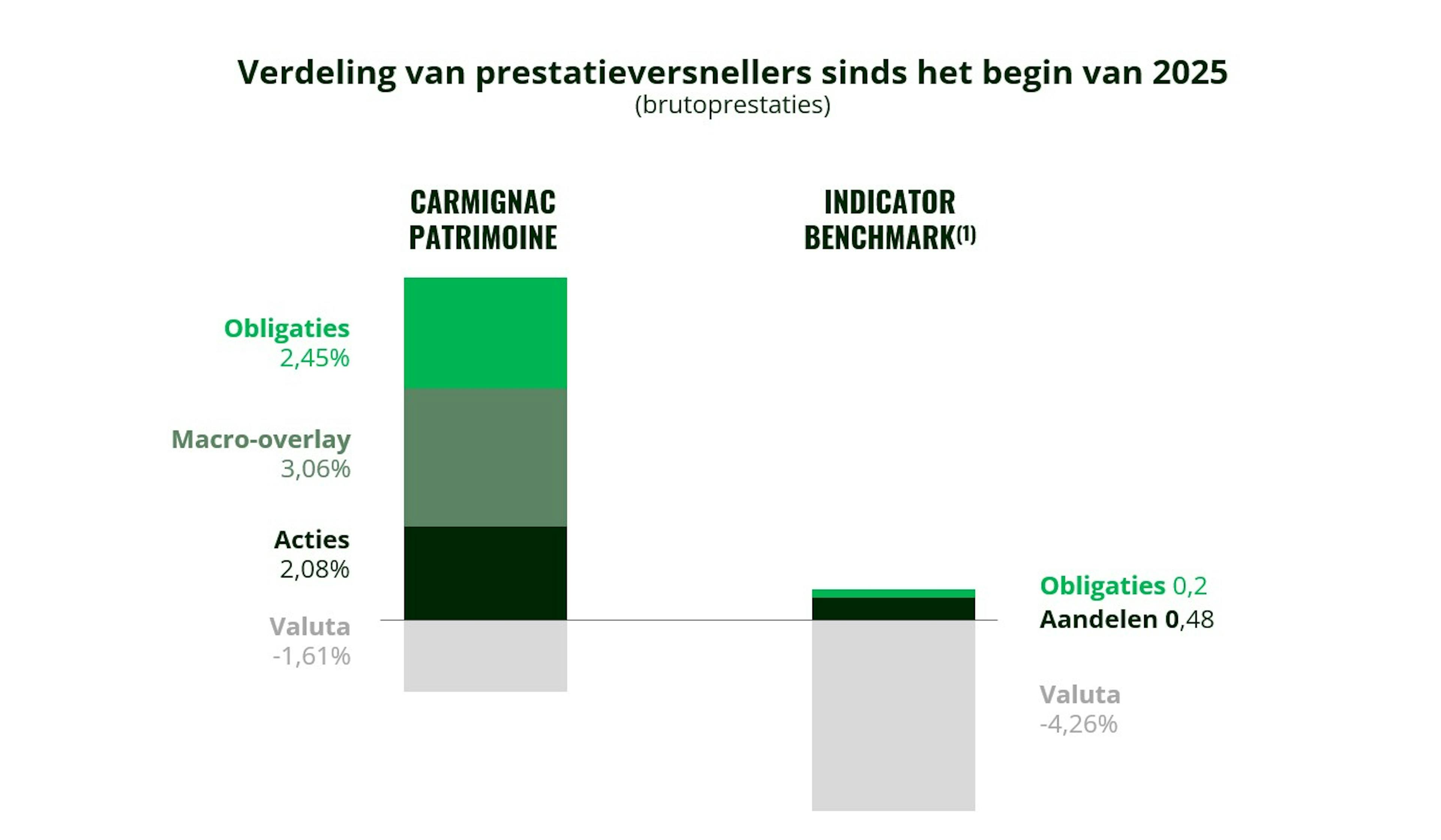

Sinds het begin van het jaar heeft het fonds een robuust resultaat van +5,5% behaald, waarmee het beter presteerde dan zijn referentie-indicator, die met -3,5%1 op negatief terrein staat. Dit resultaat weerspiegelt niet alleen onze macro-economische overtuigingen - in het bijzonder wat betreft het overoptimisme van de markt ten opzichte van de Verenigde Staten - maar ook de precisie en behendigheid waarmee we onze beleggingsstrategie hebben uitgevoerd. Alle belangrijke factoren hebben bijgedragen aan het resultaat, met name onze inflatiegerelateerde vastrentende strategieën, goudallocaties, aandelenafdekking, gerichte selectie van technologieaandelen en onze positieve houding ten opzichte van de euro.

Aanpassen aan de nieuwe realiteit van het Trump 2.0 tijdperk: Een wendbaar beheer van de prestatiedrijvers

AMERIKAANSE MARKTEN: HET EINDE VAN EEN CYCLUS?

Verwacht wordt dat de invoerheffingen en de daarmee gepaard gaande onzekerheden de economische groei tijdelijk zullen verzwakken, voordat een mogelijke fiscale stimulans van de regering-Trump een impuls geeft. Deze groeivertraging zal naar verwachting samenvallen met een hogere inflatiedruk en een toenemende schuldenlast. Tegen deze achtergrond hebben wij in Carmignac Patrimoine gekozen voor een selectieve benadering van Amerikaanse activa, op basis van wat de markten momenteel al dan niet inprijzen ten opzichte van ons scenario.

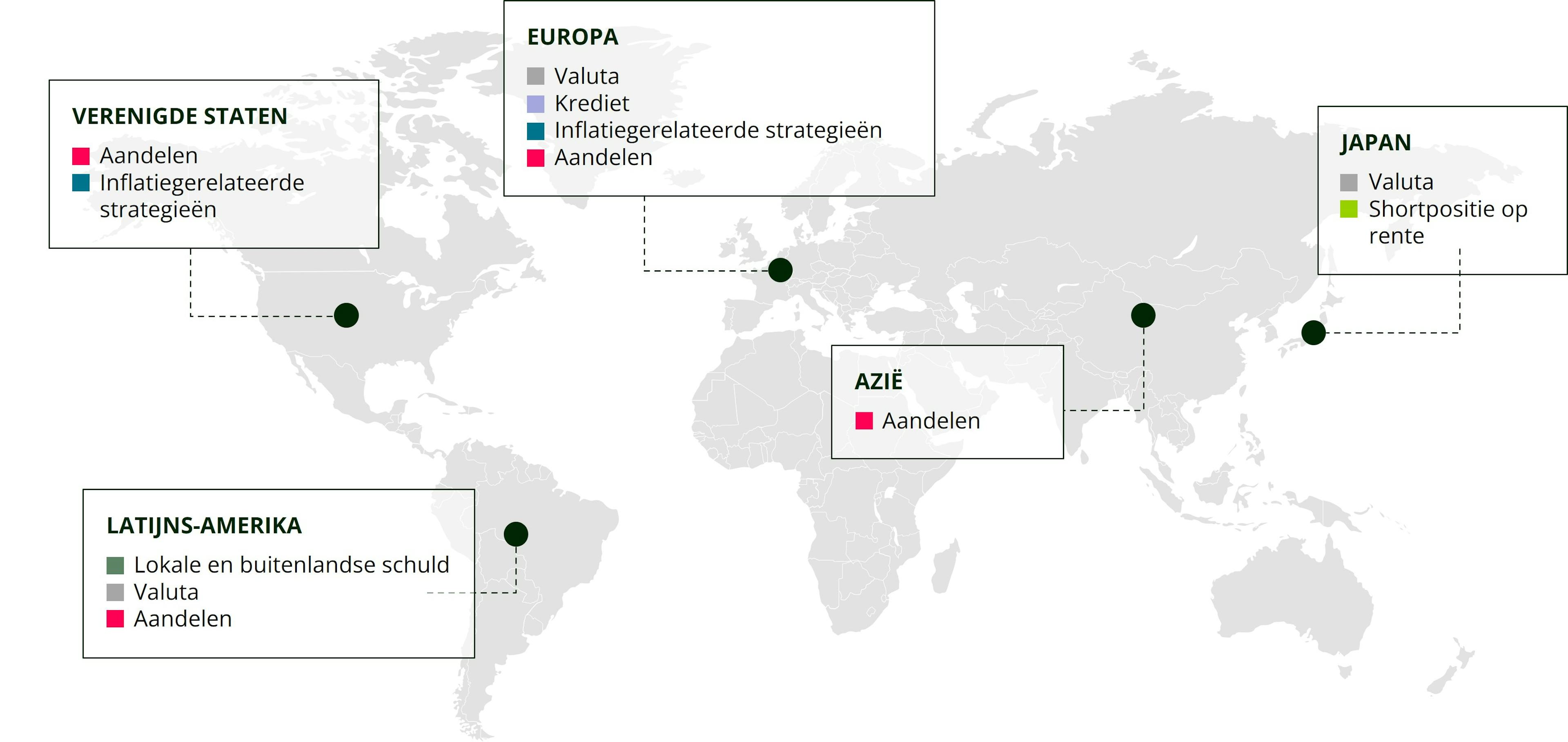

Het eerste gevolg van dit scenario is een verdere verzwakking van de dollar, geaccentueerd door de bereidheid van beleggers om hun beleggingen verder te diversifiëren. Een van onze belangrijkste overtuigingen is dan ook om de voorkeur te geven aan de euro boven de greenback.

Op het aandelenfront lijkt het momenteel, vanuit een top-down tactisch perspectief, verstandig om de allocaties verder te diversifiëren buiten de Verenigde Staten. Nu de Amerikaanse 30-jaarsrente boven de 5% ligt, lijkt het opwaartse potentieel voor aandelenwaarderingen meer uitgerekt. Met dit in gedachten hebben we onze blootstelling aan Europa en opkomende markten verhoogd, die beide naar onze mening aantrekkelijkere waarderingen bieden en worden ondersteund door hun eigen positieve fundamentals. Deze diversificatie is geïmplementeerd door middel van gerichte beleggingen, waaronder het gebruik van derivaten en posities in toonaangevende Europese bedrijven zoals Siemens, terwijl we ook een aanzienlijke allocatie naar opkomende markten hebben behouden.

Als het op aandelenselectie aankomt, kan geografische allocatie echter misleidend zijn. De locatie van het hoofdkantoor van een bedrijf weerspiegelt niet noodzakelijkerwijs waar het bedrijf het grootste deel van zijn inkomsten of winst genereert. De Verenigde Staten blijven de meest vruchtbare grond voor het identificeren van bedrijven met aanhoudende winstgroei, ondersteund door een unieke cultuur van innovatie en substantiële investeringen die expansie op lange termijn ondersteunen. Zo zullen de vier grote hyperscalers - Amazon, Google, Microsoft en Meta - naar verwachting ongeveer 330 miljard dollar investeren tegen 2025. Daarnaast zal het ambitieuze Stargate-datacenterproject, gesteund door de regering-Trump, naar schatting een investering van 500 miljard dollar vergen2.

Wat staatsschulden betreft, blijven we voorzichtig met betrekking tot zowel de Verenigde Staten als Europa. Aan de andere kant van de Atlantische Oceaan is onze grootste zorg dat de markten het risico van aanhoudende inflatie onderschatten, terwijl in Europa juist het potentieel voor een sterker dan verwachte groei aandacht verdient. In beide regio's vereisen de hoge schuldniveaus een voorzichtige aanpak, waardoor wij de voorkeur geven aan inflatiegeïndexeerde strategieën. Staatsobligaties in Latijns-Amerika bieden daarentegen aantrekkelijke kansen in het huidige klimaat.

Onze overtuigingen per geografisch gebied

OUDE OF NIEUWE ECONOMIE: DE BELEGGER U-TURN?

Net als in 2022 onderstreept het jaar 2025 het cyclische karakter van sectorleiderschap. In Carmignac Patrimoine hanteren we een complementaire benadering van de sectorallocatie, waarbij we een evenwicht vinden tussen aandelen en kredieten om kansen te grijpen over het hele economische spectrum.

In aandelen blijven we ons richten op bedrijven die winstgevende groei leveren tegen redelijke waarderingen. Hoewel de vraag naar kunstmatige intelligentie sterk blijft, betekent de stijgende rente dat de waarderingsfactor actief beheerd moet worden. Diversificatie blijft essentieel, vooral omdat de groeimogelijkheden niet beperkt zijn tot de technologiesector. Daarom hebben we onze blootstelling aan de industriesector - met name elektrificatie, automatisering en lucht- en ruimtevaart - en aan de financiële sector verhoogd. Binnen Financiën springen banken uit opkomende markten eruit als een aantrekkelijk alternatief voor hun tegenhangers uit ontwikkelde markten, omdat ze een structureel groeipotentieel en aantrekkelijkere waarderingen bieden, vooral nu ontwikkelde banken te kampen hebben met hoge waarderingen, toegenomen regelgeving en een mogelijke vertraging in de VS.

De sectorallocatie van onze kredietstrategie is complementair aan onze aandelenallocatie. De hoge weging van energiebedrijven voldoet aan het strenge criterium dat ze bestand moeten zijn tegen de volatiliteit van de grondstoffenprijzen. Onze blootstelling aan financiële instellingen onderscheidt zich door een gezonde liquiditeit en kapitalisatie. Deze twee sectoren profiteren ook van het inflatoire momentum dat we verwachten.

DE GOUDEN EEUW VAN ACTIEVE DIVERSIFICATIE?

De stijging van de langetermijnrente in de Verenigde Staten brengt de efficiënte correlatie tussen aandelen en obligaties in gevaar, die vroeger doeltreffend was om dalingen op de aandelenmarkten te beperken.

Bijgevolg kan een flexibele Vermogensverdeling, die de aangepaste duration drastisch kan verminderen wanneer deze niet langer als gunstig wordt beschouwd, een belangrijke bijdrage leveren aan de portfolio, zoals momenteel het geval is. Onze grootste zorg blijft het risico van een nieuwe stijging van de inflatie, waardoor we een voorzichtige houding aannemen ten aanzien van de rentetarieven. Hoewel aandelen in het huidige klimaat onze favoriete beleggingscategorie blijven, grijpen we elke periode van dalende volatiliteit aan om bescherming te kopen (via opties). We blijven ook goud en de yen beschouwen als veilige havens, vooral waardevol in de context van een verzwakkende Amerikaanse dollar.

RENDEMENT VAN CARMIGNAC PATRIMOINE

Op basis van de year-to-date performance van Carmignac Patrimoine staat het fonds in het bovenste deciel van zijn Morningstar-categorie en in het bovenste kwartiel voor de 1- en 3-jaarshorizon3.

Carmignac Patrimoine - Prestaties van het huidige managementteam (sinds 30/09/2023)

Carmignac Patrimoine A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 3 jaar

- SFDR-fondscategorieën**

- Artikel 8

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088. De SFDR-classificatie van de fondsen kan in de loop van de tijd veranderen.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- 4.00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion brengt geen instapkosten in rekening. De persoon die verantwoordelijk is voor de verkoop van het product zal u informeren over de feitelijke kosten.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1.80% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20.00% max. van de meerprestatie als het rendement sinds het begin van het boekjaar hoger is dan dat van de referentie-indicator en er geen minderprestatie uit het verleden meer moet worden goedgemaakt. Het feitelijke bedrag zal variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is.

- Transactiekosten

- 0.32% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

Rendement

| Carmignac Patrimoine | 3.9 | 0.1 | -11.3 | 10.5 | 12.4 | -0.9 | -9.4 | 2.2 | 7.1 | 2.6 |

| Referentie-indicator | 8.1 | 1.5 | -0.1 | 18.2 | 5.2 | 13.3 | -10.3 | 7.7 | 11.4 | -4.7 |

| Carmignac Patrimoine | + 3.5 % | + 3.2 % | + 0.6 % |

| Referentie-indicator | + 2.4 % | + 4.5 % | + 4.5 % |

Bron: Carmignac op 30 apr. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Referentie-indicator: 40% MSCI AC World NR index + 40% ICE BofA Global Government index + 20% €STR Capitalized index. Driemaandelijks geherbalanceerd.

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com/nl-nl, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 5 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.

Voor Carmignac Portfolio Long-Short European Equities: Carmignac Gestion Luxembourg SA heeft als Beheermaatschappij van de Carmignac Portefeuille het beleggingsbeheer van dit Compartiment met ingang van 2 mei 2024 gedelegeerd aan White Creek Capital LLP (Geregistreerd in Engeland en Wales onder nummer OCC447169). White Creek Capital LLP is toegelaten en staat onder toezicht van de Financial Conduct Authority met FRN : 998349.

Carmignac Private Evergreen verwijst naar het compartiment Private Evergreen van de SICAV Carmignac S.A. SICAV - PART II UCI geregistreerd bij het RCS van Luxemburg onder het nummer B285278.