Performance Review

70% of our funds outperform and rank in the first quartile of their respective categories1.

Kevin THOZET

Portfolio Advisor & Member of the Investment Committee

Our assets under management increased from €33bn last January to €41bn today2. Net inflows have been diversified across flexible bonds, credit, global and emerging equities3, as well as alternative strategies.

- All equity indices are posting gains, and for the first time since 2017, emerging markets are outperforming developed markets. To fully capture regional allocation opportunities, currency risk management has been a key contributor, against the backdrop of a marked depreciation of the US dollar (-10%) in 2025.

- In a rising market that does not benefit all stocks equally, stock selection makes all the difference.

- Carmignac Investissement is up +17% in 2025, outperforming global equities3 by +10%. Carmignac Emergents is up +24%, outperforming its reference indicator by +7%.

- Our fixed income range continues to stand out: for the seventh consecutive year, almost the entire range has beaten its reference indicator.

- Beyond the consistency of relative performance, we can also highlight the steadiness of absolute performance, with ten consecutive quarters of positive returns for our flagship fixed income funds4.

- In other words, volatility has been well contained on Carmignac Sécurité and Carmignac P. Flexible Bond, while Carmignac P. Credit posted Sharpe ratios between 2 and 3.

- Our multi-asset funds continue to follow a constructive trajectory.

- Carmignac Patrimoine is up +12% in 2025, with more than +10% of outperformance, ranking in the first decile among its peers.1

Our macroeconomic outlook

Global growth remains unchanged at 3%, still supported by AI investment, national security spending and fiscal largesse.

Raphaël GALLARDO

Chief Economist

Europe

FISCAL ACTIVISM TO SUPPORT THE “SLEEPING BEAUTY”.

- The European cyclical recovery should materialise, supported by the German plan, Next Generation EU in Italy and the continuation of a virtuous cycle in Spain.

- The ECB is expected to favour a wait-and-see approach, as disinflation loses momentum amid a resilient labour market.

USA

BROAD-BASED STIMULUS: GROWTH TODAY, INFLATION TOMORROW?

- US growth shows no sign of slowing. Still driven by AI investment, the economy is running hot amid an accommodative Fed and Donald Trump’s fiscal activism. As the midterm elections approach, additional measures could further extend the run.

- Inflation is likely to remain durably above target due to a shrinking labour force and higher tariffs, but AI-driven productivity gains help mitigate the risk of second-round effects.

China

THE 15th FIVE-YEAR PLAN REASSERTS THE PRIORITY OF A WAR ECONOMY.

- China’s new Five-Year Plan prioritises technological self-sufficiency and the rollout of industrial AI. However, it includes no decisive measures to address the renewed downturn in the property sector or rising youth unemployment.

- In a persistently more protectionist environment, Beijing is expected to widen its fiscal deficit to sustain growth above 4%.

In focus

AI AS A STRATEGIC BATTLEGROUND SHAPING THE GLOBAL ECONOMY

Maxime CARMIGNAC

Chief Executive Officer of Carmignac UK Ltd.

AI AT CARMIGNAC: ACTIVE INVESTING.

- Our study on active management has shown that equity funds with strong convictions (active share5 > 80%) and operating within an open-architecture framework outperform their reference indicator, net of fees, by an average of 0.70% per year6, depending on the region.

- Having become a major geopolitical and industrial issue, AI requires a deep understanding of its use cases, value chain and risks. To address this, we have made targeted investments and built a dedicated team to identify value creation opportunities.

Frédéric LEROUX

Head of Cross Asset, Fund manager

IS THERE A BUBBLE IN ARTIFICIAL INTELLIGENCE?

- Since the beginning of the Industrial Revolution, bubbles have enabled the large-scale diffusion of major technological innovations throughout the economy.

- Investor euphoria, combined with the inability of companies in sectors disrupted by innovation to forego the massive investments required, facilitates this diffusion. The resulting process of creative destruction, as theorised by Schumpeter, can unfold over many years.

Our experts

Naomi WAISTELL

Fund Manager

EMERGING MARKETS: FROM IMITATORS TO INNOVATORS

- From memory and semiconductors to robotics and AI applications, EM companies lead key parts of the innovation cycle, with highest AI adoption rates. Physical AI is already embedded into the real economy, driving productivity gains and margin expansion.

- After years of underallocation, valuations remain attractive compared to developed markets, offering a credible alternative and diversification. The next EM cycle is about innovation, earnings and valuation discipline.

- Our EM strategies are well positioned to benefit from this structural shift, with selective positioning on key enablers across the AI value chain in Asia, coupled with exposure to domestic growth stories across India, SE Asia and Latin America.

Kristofer BARRETT

Head of Global Equities, Fund Manager

AI: THE DISRUPTED VS THE DISRUPTERS

- Token generation, a proxy for compute demand, continues to double roughly every two months.

- After the 2024 pre-training phase, AI in 2025 has absorbed most available human data, driving higher usage and sharply increasing compute needs. As data centres take years to build, supply cannot keep pace, creating capacity constraints and higher prices.

- We are refining our AI exposure by reducing companies facing excessive free cash flow pressure from aggressive investment plans, while favouring hardware names benefiting from the capex cycle.

- We are also building contrarian exposure to software, where AI is likely to be layered gradually onto existing systems rather than deployed disruptively.

Our asset allocation convictions for 2026

EQUITY MARKETS: BETWEEN CONFIRMED LEADERSHIP AND OVERLOOKED POCKETS OF VALUE.

Jacques HIRSCH

Fund Manager

- Nominal growth and fiscal expansion should continue to support equity markets, arguing in favour of active diversification:

- towards themes that remain well supported (technology, emerging markets, European cyclicals),

- and towards segments that have lagged, such as those perceived as “losers” of the AI wave, consumer sectors and healthcare.

- In an ongoing tense geopolitical environment, commodities appear attractive, with a preference for gold and copper.

- Bull markets often end with a phase of heightened volatility. It is therefore essential to prepare for this now, both in portfolio construction and in security selection.

THE US BOND MARKET DOES NOT REFLECT THE STRENGTH OF THE ECONOMY.

Guillaume RIGEADE

Co-Head of Fixed Income, Fund manager

- While European and Japanese rate markets have already registered the impact of lavish fiscal policy, US rates continue to hover at low levels. Resilient growth and inflation should strongly narrow this rate gap between regions.

- Our flexible management will enable us to benefit from the high carry on euro rates and the rising rate across the Atlantic.

- Furthermore, our broad investment universe will allow us to seize opportunities in the segments of emerging debt or inflation strategies which present attractive valuations.

REINFORCED SELECTIVITY ON THE CREDIT SIDE.

Pierre VERLÉ

Head of Credit, Co-Head of Fixed Income, Fund Manager

- After 3 years of tightening of credit spreads, 2026 should be marked by greater polarisation across both the Investment Grade and High Yield spectrum.

- Less favorable technical factors and increasing credit events will favour active management like ours.

- Generous embedded yields and high dispersion within the credit spectrum should allow us to deliver attractive risk-adjusted returns.

1 Morningstar data as at 31/12/2025.

2 Sources: Carmignac, as at 31/12/2025.

3 MSCI AC World.

4 Flagship funds: Carmignac Sécurité, Carmignac P. Credit and Target Maturity Funds. Data as of 31/12/2025.

5 Active share measures the degree of difference between the securities held in a portfolio and those of its benchmark.

6 Based on a rolling five-year performance over a total ten-year period.

Carmignac Investissement A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 8

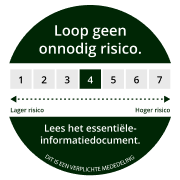

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088. De SFDR-classificatie van de fondsen kan in de loop van de tijd veranderen.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- 4.00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion brengt geen instapkosten in rekening. De persoon die verantwoordelijk is voor de verkoop van het product zal u informeren over de feitelijke kosten.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1.80% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20.00% max. van de meerprestatie als het rendement sinds het begin van het boekjaar hoger is dan dat van de referentie-indicator en er geen minderprestatie uit het verleden meer moet worden goedgemaakt. Het feitelijke bedrag zal variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is.

- Transactiekosten

- 0.35% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

Rendement

| Carmignac Investissement | 2.1 | 4.8 | -14.2 | 24.7 | 33.7 | 4.0 | -18.3 | 18.9 | 25.0 | 17.4 |

| Referentie-indicator | 11.1 | 8.9 | -4.8 | 28.9 | 6.7 | 27.5 | -13.0 | 18.1 | 25.3 | 7.9 |

| Carmignac Investissement | + 20.4 % | + 8.2 % | + 8.5 % |

| Referentie-indicator | + 16.8 % | + 12.1 % | + 10.8 % |

Bron: Carmignac op 31 dec. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Het fonds houdt een risico op kapitaalverlies in.

Referentie-indicator: MSCI AC World NR index

Carmignac Emergents A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 9

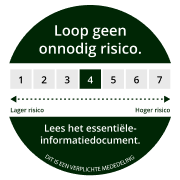

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088. De SFDR-classificatie van de fondsen kan in de loop van de tijd veranderen.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- 4.00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion brengt geen instapkosten in rekening. De persoon die verantwoordelijk is voor de verkoop van het product zal u informeren over de feitelijke kosten.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1.80% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20.00% max. van de meerprestatie als het rendement sinds het begin van het boekjaar hoger is dan dat van de referentie-indicator en er geen minderprestatie uit het verleden meer moet worden goedgemaakt. Het feitelijke bedrag zal variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is.

- Transactiekosten

- 0.35% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

Rendement

| Carmignac Emergents | 1.4 | 18.8 | -18.6 | 24.7 | 44.7 | -10.7 | -15.6 | 9.5 | 4.6 | 23.1 |

| Referentie-indicator | 14.5 | 20.6 | -10.3 | 20.6 | 8.5 | 4.9 | -14.9 | 6.1 | 14.7 | 17.8 |

| Carmignac Emergents | + 12.1 % | + 1.2 % | + 6.5 % |

| Referentie-indicator | + 12.7 % | + 5.0 % | + 7.6 % |

Bron: Carmignac op 31 dec. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Het fonds houdt een risico op kapitaalverlies in.

Referentie-indicator: MSCI EM NR index

Carmignac Patrimoine A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 3 jaar

- SFDR-fondscategorieën**

- Artikel 8

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088. De SFDR-classificatie van de fondsen kan in de loop van de tijd veranderen.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- 4.00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion brengt geen instapkosten in rekening. De persoon die verantwoordelijk is voor de verkoop van het product zal u informeren over de feitelijke kosten.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1.80% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20.00% max. van de meerprestatie als het rendement sinds het begin van het boekjaar hoger is dan dat van de referentie-indicator en er geen minderprestatie uit het verleden meer moet worden goedgemaakt. Het feitelijke bedrag zal variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is.

- Transactiekosten

- 0.32% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

Rendement

| Carmignac Patrimoine | 3.9 | 0.1 | -11.3 | 10.5 | 12.4 | -0.9 | -9.4 | 2.2 | 7.1 | 12.1 |

| Referentie-indicator | 8.1 | 1.5 | -0.1 | 18.2 | 5.2 | 13.3 | -10.3 | 7.7 | 11.4 | 1.1 |

| Carmignac Patrimoine | + 7.0 % | + 2.0 % | + 2.4 % |

| Referentie-indicator | + 6.7 % | + 4.3 % | + 5.3 % |

Bron: Carmignac op 31 dec. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Het fonds houdt een risico op kapitaalverlies in.

Referentie-indicator: 40% MSCI AC World NR index + 40% ICE BofA Global Government index + 20% €STR Capitalized index. Driemaandelijks geherbalanceerd.

Carmignac Portfolio Flexible Bond F EUR Acc

- Aanbevolen minimale beleggingstermijn

- 3 jaar

- SFDR-fondscategorieën**

- Artikel 8

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088. De SFDR-classificatie van de fondsen kan in de loop van de tijd veranderen.

Voornaamste risico's van het Fonds

Carmignac Portfolio Credit F EUR Acc

- Aanbevolen minimale beleggingstermijn

- 3 jaar

- SFDR-fondscategorieën**

- Artikel 6

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088. De SFDR-classificatie van de fondsen kan in de loop van de tijd veranderen.

Voornaamste risico's van het Fonds

Carmignac Sécurité AW EUR Acc

- Aanbevolen minimale beleggingstermijn

- 2 jaar

- SFDR-fondscategorieën**

- Artikel 8

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088. De SFDR-classificatie van de fondsen kan in de loop van de tijd veranderen.

Voornaamste risico's van het Fonds

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com/nl-nl, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 5 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.

Voor Carmignac Portfolio Long-Short European Equities: Carmignac Gestion Luxembourg SA heeft als Beheermaatschappij van de Carmignac Portefeuille het beleggingsbeheer van dit Compartiment met ingang van 2 mei 2024 gedelegeerd aan White Creek Capital LLP (Geregistreerd in Engeland en Wales onder nummer OCC447169). White Creek Capital LLP is toegelaten en staat onder toezicht van de Financial Conduct Authority met FRN : 998349.

Carmignac Private Evergreen verwijst naar het compartiment Private Evergreen van de SICAV Carmignac S.A. SICAV - PART II UCI geregistreerd bij het RCS van Luxemburg onder het nummer B285278.